Wer auf dieser Welt gerne unterschiedliche Biere genießt und gelegentlich aufs Etikett schaut, der wird immer wieder auf einen Namen stoßen. Die Rede ist von DEM Bierimperium schlechthin: Anheuser-Busch InBev SA – kurz AB InBev.

Überblick

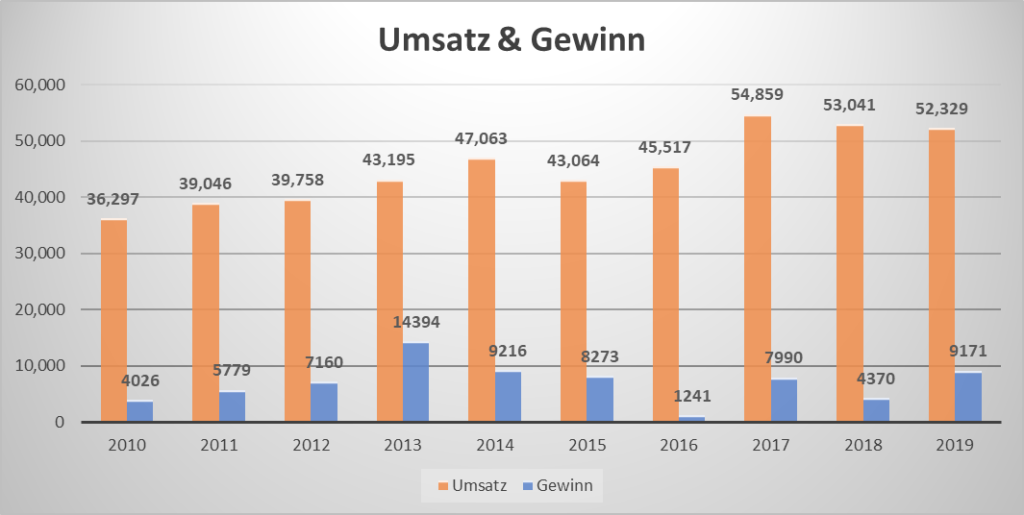

Als unangefochtener Weltmarktführer braute der belgisch-brasilianische Konzern mit Sitz im belgischen Löwen allein im Jahr 2019 über 561 Millionen Hektoliter Bier. Daraus resultierte ein Umsatz von 52 Mrd. USD und ein Nettogewinn von über 9 Mrd. USD. Mit mehr als 630 Biermarken im Angebot – darunter acht der zehn weltweit umsatzstärksten Marken – ist AB InBev mittlerweile der größte Player in der globalen Getränkeindustrie. Während der gesamte Konzern aus zahlreichen Übernahmen kleinerer und größerer Brauereien hervorging, gelang im Jahr 2016 der Mega-Deal: Anheuser Busch InBev, damals bereits Weltmarktführer, schluckt die Nummer 2 der Bierindustrie SAB Miller für über 100 Mrd. US-Dollar und schafft sich damit endgültig den Ruf als uneinholbarer Bier-Champion.

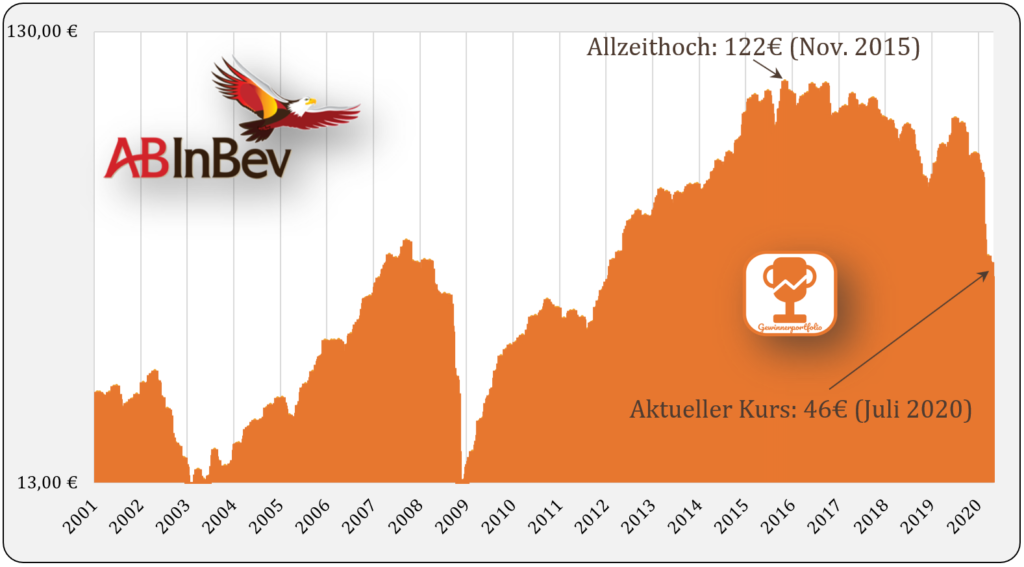

Trotz der enormen Marktmacht und dem Status als profitabelstes Konsumgüterunternehmen der Welt mit einer operativen Gewinnmarge von überwältigenden 31% verbreitet der Blick auf die Kursentwicklung seit dem Königskauf 2016 bei den meisten Aktionären nur noch Katerstimmung.

Was ist los beim Übernahmespezialisten? Ist AB InBev mittlerweile ein träge sinkendes Bier-Schiff oder ein unterschätzter Gigant mit enormem Aufholpotenzial und berauschenden Zukunftsaussichten? Das erfährst du in der folgenden Analyse.

Für Bier-Interessierte vorher aber noch ein kleiner Exkurs in die Geschichte des Biers. Wer sich ausschließlich für das Geschäftsmodell von Anheuser Busch InBev interessiert, kann den folgenden Abschnitt einfach überspringen.

Das Bier – Eine Weltgeschichte

Quelle: Terra X: Bier – Eine Weltgeschichte

Seine Anfänge hatte das Bier vor gut zehntausend Jahren, als die Menschen sesshaft wurden und Gerstenwasser zusammen mit Hopfen, das aus der Familie der Cannabispflanzen stammt, erhitzten. Das „flüssige Brot“ diente beispielsweise im alten Ägypten als Währung, indem die Arbeiter für den Pyramidenbau mit dem begehrten Getränk entlohnt wurden. Auch bei den Römern fand es große Beliebtheit, unter anderem deshalb, weil es durch das Erhitzen im Gegensatz zu dem stehenden Wasser aus Brunnen frei von Keimen und Krankheitserregern und zudem sehr nahrhaft war. Im späten Mittelalter setzte sich das Bier auch in Europa flächendeckend durch. Das heutige Bier ist demzufolge ausschließlich auf das damals von Frauen praktizierte „Hausbrauen“ zurückzuführen. Seit dem Reinheitsgebot im Jahre 1516 gewann auch deutsches Bier zunehmend an Popularität, die unter anderem vom weltweit größten Volksfest, dem Münchner Oktoberfest, verkörpert wird.

Schon im Mittelalter lieferte das aus Gerste, Weizen oder anderen Getreidearten gewonnene Malz den Zucker des Bieres und bestimmt somit maßgeblich dessen Alkoholgehalt. Was jedoch lange völlig unbekannt war, ist die heute für den Gärprozess wichtigste Zutat, die Hefe. Mittlerweile sind mehr als 600.000 verschiedene Arten von Hefe-Bakterien bekannt, die das Malz letztlich zu Bier verwandeln und dabei für den individuellen, wiedererkennbaren Geschmack verantwortlich sind.

Da die Brauereien in ständigem Wettbewerb standen und sich dieser mit zunehmender Urbanisierung und anschließender Globalisierung immer weiter verschärfte, gingen die Entwicklung des Bieres und der allgemeine Technologiefortschritt seit Jahrhunderten Hand in Hand. Oftmals haben die Brauereien selbst wesentliche technische Entwicklungen im Bereich von Logistik und Transport, biotechnologischer Fermentation, Handhabung von Feststoffen, Flüssigkeiten und Gasen sowie dem Energiemanagement angestoßen. Andernfalls wurden die Neuerungen in kürzester Zeit adaptiert und profitabel eingesetzt.

Bierfans, die sich den Brauprozess gerne einmal von AB InBev erklären lassen würden, werden hier fündig:

Obwohl das British Empire zu einem erheblichen Teil auf seiner erfolgreichen Bierindustrie und dem Export über Seerouten bis ins ferne Indien beruhte, waren es größtenteils deutsche Auswanderer, die auf dem jungen amerikanischen Kontinenten in St. Louis anfingen, im großen Stil Bier zu brauen.

Unter den deutschen Auswanderern war auch der Unternehmer Adolphus Busch, der sich bald als erfolgreichster Bierbrauer des Landes herausstellte. Er erkannte, dass Bier zukünftig weit mehr als nur ein süffiges, berauschendes Getränk sein wird. Seinen Durchbruch landete er schließlich mit dem Bier Budvar nach Budweiser Art – einer Kleinstadt in Tschechien. Als Erfolgsrezept erwies sich dessen konstante Qualität bei der Herstellung und der gleichbleibende Geschmack des leichten, untergärigen Bieres. Zusätzlich legte er Wert auf Vermarktung seines Bieres und dachte nicht nur an den Inhalt, sondern auch an die industrielle Abfüllung und Verpackung.

Dabei wurde beispielsweise der heute bekannte Kronkorken erfunden. Selbst die für Brauereien ernüchternde Zeit der Prohibition von 1920 bis 1933 meisterte Anheuser-Busch, indem die Produktion auf Speiseeis, Limonade und Backhefe umgestellt wurde. Seit 1957 gilt das Budweiser als umsatzstärkste Biermarke weltweit. Aufgrund lokaler Monopole genossen die familiengeführten Großbrauereien lange ein bequemes und zugleich luxuriöses Dasein. Diesem Komfort sollte mit Beginn der 90er-Jahre jedoch bald ein schnelles Ende gesetzt werden. Zu diesem Zeitpunkt beginnt die Erfolgsgeschichte von AB InBev.

Geschäftsmodell

Obwohl jedes dritte getrunkene Bier weltweit von Anheuser Busch InBev stammt, ist der Firmenname und somit auch der Konzern für viele unbekannt. Dies liegt hauptsächlich daran, dass ausschließlich die einzelnen Biermarken beworben werden. Rationalisierung und der Fokus auf das Geschäft mit dem Bier steht bei AB InBev an oberster Stelle. Entsprechend ist groß angelegte Image-Werbung für den Konzern selbst aus Sicht des Unternehmers Geldverschwendung. Um das Unternehmen kennen zu lernen und sein zugrundeliegendes Geschäftsmodell verstehen zu können, ist ein näherer Blick auf seine Historie notwendig.

Historie von AB InBev

Alles beginnt mit dem brasilianisch-schweizerischen Unternehmer Jorge Paulo Lemann, der bis heute mit 10% an AB InBev beteiligt ist und das Unternehmen geprägt hat wie kein anderer. Der mittlerweile 80-jährige Tennisspieler strebte ursprünglich eine Profikarriere an, entschied sich in seiner späten Jugend dann aber doch für ein Studium der Wirtschaftswissenschaften in Harvard. Mit dem Bachelor-Titel in der Tasche gründete er nach ein paar Jahren Berufserfahrung in der Bankenbranche gemeinsam mit drei weiteren Investoren 1971 die Investmentbank Banco Garantia. Sein Verhandlungsgeschick und die bald engen Kontakte zu Industriellen verhalfen ihm im Jahr 1989 zum Kauf der brasilianischen Brauerei Brahma für 60 Millionen Dollar. Damit war der Grundstein gelegt. Trotz Verkauf der eigenen Investmentbank an die Credit Suisse aufgrund wirtschaftlicher Schwierigkeiten konnten die Investmentpartner ihre Brauerei Brahma unter Führung von Lemann vollständig behalten. Nachdem Lemann seine Tennis-Profikarriere im Davis-Cup-Team nach einigen Grand-Slam-Turnieren in Wimbledon und Paris an den Nagel hing, weil er erkannt hatte, dass er es nicht unter die besten zehn der Welt schaffen könne, beschloss er: „Dann werde ich eben Weltmeister in der Wirtschaft.“ Konkret hatte er sich längst auf die Bierindustrie eingeschossen.

Danach folgte eine beispiellose Übernahmeserie: 1999 wurde die brasilianische Konkurrenz Antarctica geschluckt und das Unternehmen in AmBev umgetauft. 2004 folgte die belgische Interbrew, wobei der Firmenname InBev entstand. Vier Jahr später gelang endlich die lang ersehnte feindliche Übernahme des US-Marktführers Anheuser-Busch. Diese hatte der von Forbes als „spannendster Milliardär“ betitelte Jorge Paulo Lemann bereits über 20 Jahre von langer Hand geplant. Bei dieser unternehmerischen Meisterleistung spielte Carlos Brito, die rechte Hand von Lemann, eine wichtige Rolle und agiert seitdem als ausführender Vorstandschef (CEO) des Weltkonzerns AB InBev.

Unternehmerische Führung

Als sein Mentor auf Lebenszeit hatte Lemann den jungen, ehrgeizigen Ingenieur und Wirtschaftler Carlos Brito bereits 1989 bei der Banco Garantia in ein Stipendienprogramm aufgenommen. Über die gesamte Unternehmensgeschichte hinweg übertrug er Brito kontinuierlich herausforderndere, unternehmerische Aufgaben und zog sich selbst immer weiter aus dem operativen Geschäft zurück, bis er ihn letztlich im Jahr 2008 zum CEO des Gesamtkonzerns krönte. Von vorn herein hatte Lemann dabei das Ziel verfolgt, anstelle eines bloßen Managers einen kernigen Unternehmer aufzubauen, der mit endlos langem Horizont sein Bierimperium führt. Entsprechend fällt auch Britos Honorar mit 33 Millionen US-Dollar im Jahr 2019 auf den ersten Blick ziemlich üppig aus. Jedoch setzt sich diese Vergütung hauptsächlich aus Boni für erreichte Langfristziele zusammen, die meist über Jahrzehnte hinweg gestellt und mittlerweile erreicht wurden.

Gut bezahlt wird beim Bierimperium nur, wer Leistung bringt. Sein Prinzip der Geschäftsführung mit flachen Hierarchien, ohne Privatsekretärinnen und mit niedrigen Gehältern, aber hohen Bonuszahlungen bei guter Leistung wird in Brasilien bis heute als Lemanns „Moderne industrielle Revolution“ bezeichnet. Amerikas bekanntester Business-Guru Jim Collins beschreibt den reichsten Brasilianer als Visionär, der das System der Meritokratie perfektioniert und in die Unternehmenskultur von AB InBev eingepflanzt habe: Kurz gesagt geht es dabei um das Stecken allerhöchster Ziele und die Rekrutierung der weltbesten Talente, denen er von Anfang an viel Verantwortung übergibt. Seine elitäre Denkweise kommt folgendermaßen zum Ausdruck: „Mittelmäßige Manager ziehen Mittelmaß an – das ist eine Gefahr.“

Bei AB InBev wird alles bedingungslos der Firmenkultur untergeordnet, was bedeutet: Flache Hierarchien, einfache Strukturen, völlige Transparenz und gänzlicher Verzicht auf Statussymbole. Letztlich folgt das Führungsduo also immer dem Grundsatz von Lemann: „Kosten sind wie Fingernägel. Sie müssen ständig gekürzt werden.“ Von Warren Buffett hat das Manager-Team um Lemann und Brito deshalb zuletzt das Lob als „effizienteste Kostensenker“, die er kenne, geerntet.

Übernahme- & Integrationsstrategie

Dieses eiserne Prinzip bewies der Konzern auch bei der Übernahme von Anheuser-Busch, die zuvor in Expertenkreisen als kaum umsetzbar galt, wieder einmal eindrucksvoll. Nachdem Lemann wie gewohnt die Hierarchien und privaten Königreiche innerhalb der amerikanischen Traditionsbrauerei gnadenlos auf den Kopf gestellt hatte, folgte das übliche Prozedere: Konsequente Integration in das Logistik- und Vertriebsnetzwerk, gnadenlose Rationalisierung der Firmenstrukturen inklusive Entlassung von 1400 Mitarbeitern, Verkauf von zwei Helikoptern, sechs Privatjets und Abschaffung jeglicher Privilegien für höhergestellte Mitarbeiter wie eigene Büros und teure Hotels auf Geschäftsreisen. Somit fliegen nun auch Top-Manager von Anheuser-Busch nur noch Economy-Class und teilen sich wenn möglich Hotel-Zimmer. Anschließend erfolgt die Sanierung.

Mögliche Synergieeffekte werden bereits vor einem Kauf immer ausführlich identifiziert und quantifiziert, das heißt, in einer Roadmap werden klare Ziele gesetzt, welche Kosten des übernommenen operativen Geschäfts bis zu welchem Zeitpunkt eingespart werden sollen. Diese Ziele werden selbstverständlich direkt an Erfolgsprämien von betroffenen Mitarbeitern geknüpft. Möglichst viele Mitarbeiter sollen so direkt am Erfolg des Unternehmens teilhaben. Mit diesem Ansporn holen viele der zuvor gezielt ausgewählten Talente das Beste aus sich heraus.

Mittlerweile besitzt der 33 Milliarden Dollar schwere Unternehmer Lemann unter dem Deckmantel seiner Investmentgesellschaft 3G Capital auch die Fast-Food-Kette Burger-King und akquirierte gemeinsam mit seinem Freund, der Investorenlegende Warren Buffett Heinz-Ketchup und die Kraft Foods Group. Obwohl er als Aufsichtsrat bei AB InBev noch im Hintergrund so manche Strippe zieht, läuft das Unternehmen mittlerweile auch ohne ihn reibungslos. Die Strukturen sind gefestigt und sein Nachfolger Carlos Brito trifft Entscheidungen im Sinne des Unternehmens – teilweise auf Sicht von 100+ Jahren.

AB InBev heute

Egal, an welcher Kennzahl man es misst – ob Umsatz, Gewinn, Absatzvolumen oder Anzahl von Marken – AB InBev ist der absolute Marktführer im Biersegment. Jedes dritte Bier weltweit wird von den insgesamt 180.000 Mitarbeitern in 260 Brauereien verteilt über 150 Länder hergestellt, vermarktet, vertrieben und ausgeliefert. Damit gibt sich AB InBev aber noch nicht zufrieden: Als einzige Großbrauerei hat sie die Verpackungssparte nicht ausgegliedert, sondern innerhalb der Anheuser-Busch Packaging Group zusammengeführt. Nahezu jede Bierdose oder -flasche wird dort designet und produziert, wodurch der Konzern die gesamte Wertschöpfungskette des Bieres abdeckt. Die daraus resultierende autonome Supply Chain und das zugehörige Logistiknetzwerk gelten neben dem weltweit größten Vertriebsnetz innerhalb der Getränkeindustrie als weitere Faktoren für die außergewöhnlich hohe Gewinn-Marge von 40,1% (EBITDA).

Das Unternehmen mit Sitz in Brüssel und weiteren operativen Sitzen in Löwen und New York City ist Teil des EURO STOXX 50 und des belgischen Indizes BEL20. Durch die hauptsächlich fremdfinanzierte Mega-Übernahme des größten verbleibenden Konkurrenten SAB Miller im Jahr 2016 häufte der Konzern insgesamt 96 Mrd. US-Dollar Schulden – also langfristige Verbindlichkeiten – an. Dazu kommt ein bilanzieller Goodwill von 128 Mrd. USD, der ebenfalls über viele Jahre abgeschrieben werden muss und bis dahin die Bilanz eintrübt. Temporäre Absatzschwierigkeiten in einigen Schwellenländern und ein stagnierender amerikanischer Biermarkt wirken dabei auch nicht gerade beruhigend. Umso wichtiger war aus Sicht der Führungsriege die Übernahme von SAB Miller, welches den größten Marktanteil am aufstrebenden afrikanischen Biermarkt besaß und zudem in asiatischen Schwellenländern besser aufgestellt war.

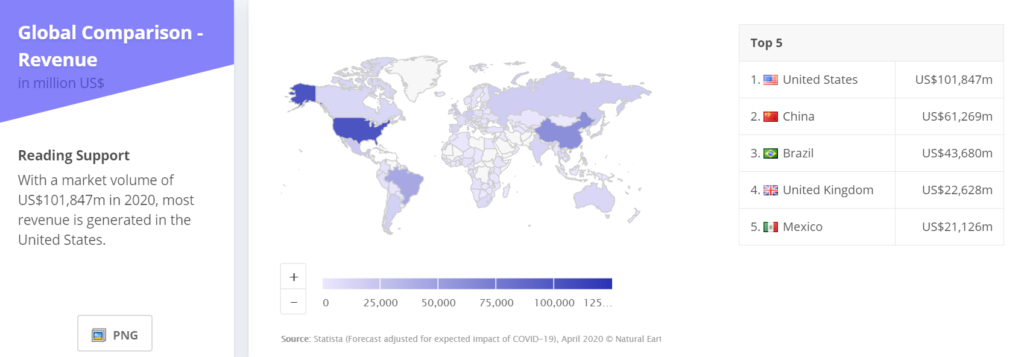

Der überwiegende Bierumsatz wird heutzutage (noch) in den USA, China und Brasilien erwirtschaftet. Auf der Karte wird deutlich, welches potenzielle Wachstum den bevölkerungsstärksten Kontinenten Afrika und Asien noch bevorstehen könnte. Anstatt sich mühsam selbst in diese Regionen vorzukämpfen, profitiert AB InBev nun automatisch von den Wachstumsmärkten durch die hohen Marktanteile von SAB Miller in Entwicklungs- und Schwellenländern.

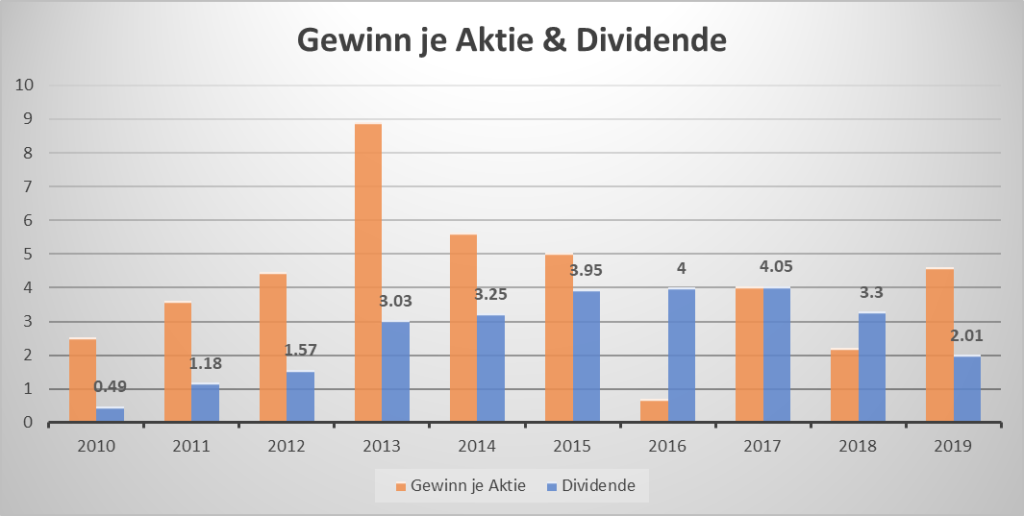

Auch wenn für die anschließende Reduzierung der Schulden eine Halbierung der Dividende im Jahr 2018 notwendig war, glückte die Integration operativ wieder einmal wie geplant. Bereits beim dreijährigen Jubiläum des Königskaufs im Oktober 2019 konnte das erste Etappenziel erfolgreich verzeichnet werden: Währungsbereinigte Kosteneinsparungen von 3,2 Milliarden USD durch Rationalisierungsmaßnahmen und Synergieeffekte.

Mit welcher Leidenschaft und welchem Teamgeist neue Firmen bei AB InBev integriert werden, könnt ihr dem obigen Video ein Jahr nach der Übernahme von SAB Miller entnehmen.

Konkurrenzsituation

Nachdem mit SAB Miller auch der letzte große Konkurrent im Biersegment aufgekauft wurde, liegt AB InBev mittlerweile auf Platz 1 der gesamten Getränkeindustrie.

Den globalen Biermarkt führt AB InBev mit circa 30% des jährlich verkauften Biervolumens an. Verbleibende erwähnenswerte Konkurrenten sind der europäische Marktführer Heineken mit 9,3%, die asiatische Brauereivereinigung China Resources Enterprise Co. und die Carlsberg Brauerei mit jeweils circa 6% Anteil am globalen Biervolumen. Somit ist die Konkurrenz praktisch außer Reichweite. Und selbst Getränkeriesen wie Néstle, Coca-Cola und PepsiCo wurden in der vergleichsweise kurzen Unternehmensgeschichte von AB InBev überholt, was deutliche Wettbewerbsvorteile erahnen lässt und die heutige Marktmacht des Bierkonzerns zum Ausdruck bringt.

Marketing und Zielgruppen

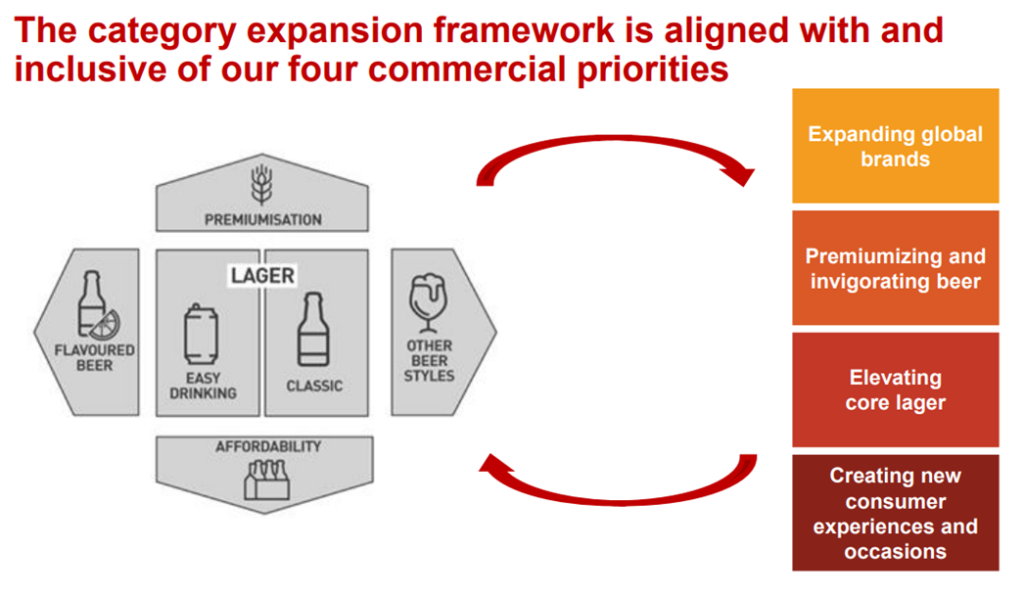

Die Visualisierung der konzernübergreifenden Marketingstrategie zeigt schön, dass AB InBev in allen verschiedenen Zielmärkten unterwegs ist und mit seinen insgesamt 630 Marken versucht, jede Zielgruppe bestmöglich zu bedienen. Zum einen will AB InBev möglichst viele Menschen zusammenbringen und auf der ganzen Welt vereinen, wobei das Bier Bestandteil der großartigsten Momente im Leben sein soll. Zudem soll die geteilte Bier-Leidenschaft ähnlich wie beim Rauchen oder Kartenspielen Grundlage neuer Freundschaften sein oder zumindest die Kontaktknüpfung erleichtern. Marketingtechnisch werden die Kunden, wie typisch im Consumer-Bereich, rein emotional angesprochen. Den Verkauf von Emotionen hat AB InBev über alle möglichen Medien in den letzten Jahrzehnten perfektioniert.

Die weltweit größte Brauerei stillt somit unterschiedliche Bedürfnisse seiner Kunden: Das weniger gehemmte Ausleben von Emotionen bei Großveranstaltungen sowie bei kleineren Privatpartys; das kühle Blonde nach getaner Gartenarbeit mit Belohnungswirkung; das gute alte Feierabendbier mit Freunden; das erfrischende Radler im Biergarten bei einem Tagesausflug mit dem (E-)Bike; ein Premium-Craft-Beer beim luxuriösen Dinner im Sternerestaurant beim Hochzeitstag; … Man könnte die Liste ewig fortführen. Dabei fällt auf, dass mit Bier jedes erdenkliche Klientel vom Sozialempfänger bis zum Top-Manager bedient werden kann.

Durch geschickte Produktplatzierung verschafft AB InBev jeder einzelnen Marke ein klares Image löst damit beim Kunden gewisse Emotionen aus. Im Endeffekt verkauft AB InBev also längst nicht mehr nur den Gerstensaft, sondern vielmehr das Lächeln in unserem Gesicht, während wir auf dem Balkon sitzen und uns das Zischen unseres gekühlten Beck‘s an das letzte, große Musikfestival oder Formel 1 Rennen – sponsered by Beck’s – erinnert.

Die unterschiedlichen Zielmärkte werden mit den vier strategischen Marketingzielen verknüpft, wie im Chart dargestellt.

Die konzernübergreifende Fokussierung einzelner Marketingabteilungen auf bestimmte Zielmärkte in den letzten Jahren trägt Früchte, nachfolgend an einzelnen Biermarken beispielhaft erläutert: Deutliche Steigerung des Marktanteils im Premiumbereich – Marken wie Corona wachsen kontinuierlich mit mehr als 20% pro Jahr. Außerdem zweistelliges Wachstum bei aromatisiertem Bier (Brutal Fruit & Flying Fish) sowie bei günstigeren Biermarken für Discounter (LION Lager). Extreme Wachstumsraten bei kleinen Craft-Biermarken wie CASTLE Milk Stout von bis zu 100%. Rückkehr zu leichtem Wachstum des Kernportfolios mit den klassischen, großen Lager-Biermarken wie Stella Artois innerhalb ihrer Ursprungsmärkte – unter Vorbehalt des aktuellen Rückgangs durch die Corona-Krise.

Zusätzlich zur Wiederbelebung des allgemeinen Bier-Lifestyles und der Premiumisierung einiger bekannter Biermarken sollen in den Kernmärkten vor allem globale Marken als Wachstumstreiber dienen. Ursprünglich aus einem bestimmten Erfindungsland stammend werden diese nun auf verschiedenen Kontinenten innerhalb des weitläufigen Vertriebsnetzwerks gepusht – mit erheblichem Erfolg, wie in der folgenden Grafik zu sehen ist.

Trotz des Shutdowns in China Ende 2019 konnten die globalen Marken außerhalb der Zielmärkte ein Umsatzwachstum von stolzen 8% hinlegen, was bei AB InBev Gewinnsteigerungen von weit über 10% bedeutet.

Neben dem klassischen Marketing wurden während der Corona-Krise schnell neue Wege gefunden, um mit den Kunden direkt in Kontakt zu treten. Virtuelle Events lockten ein Millionenpublikum an und boten beste Werbeflächen für die wichtigen Marken.

Dem aufkommenden Digitalisierungstrend begegnet AB InBev zusätzlich mit Apps, über die man sich Bier – natürlich ausschließlich eigene Marken – ganz bequem von zuhause aus bestellen kann. So wird entschlossen in aufkommende Trends investiert, die laut CEO Brito „jetzt wichtiger sind als je zuvor“.

Während der Corona-Krise verschaffen sie dem Konzern die seltene Möglichkeit, die angeschlagene, finanziell schwächere Konkurrenz aus gewissen Marktbereichen zu verdrängen und letztlich selbst noch stärker aus der Krise hervorzugehen. Ein klarer Beweis für die langfristig orientierte Unternehmensausrichtung. Der dadurch verhagelte Quartalsbericht scheint vernachlässigbar.

Wie bereits durch die Marketingstrategie deutlich wurde, unterscheidet sich die jeweilige Marktform nach Biersegmenten. Als Konkurrenz zu sehr kleinen Marken kommen jährlich hunderte neue Craft-Biere auf den Markt. Craft-Beer bedient Nischen und in der Regel nur sehr kleine Regionen, dafür aber sehr spezielle, einzigartige Geschmacksrichtungen – etwas für echte Bierfetischisten. In diesem Markt kommen ständig neue Anbieter hinzu, was einem typischen Polypol entspricht. Viele dieser kleinen Marken werden jedoch nach wenigen Jahren von Branchenriesen wie AB InBev oder Heineken geschluckt und dienen für diese als Wachstumstreiber.

Im Gegensatz dazu gibt es für Anheuser-Busch in den Mainstream- und Discount-Sektoren kaum noch Konkurrenz – es herrscht aktuell ein Oligopol mit wenigen anderen Big Playern, welches sich aber immer weiter in Richtung Monopolstellung seitens AB InBev entwickelt.

Kapitalverwendung

Für die effiziente Umsetzung der Wachstumsstrategie basierend auf organischem Wachstum und getrieben durch große Akquisitionen hat für das Management um Carlos Brito eine strenge finanzielle Disziplin bei der Generierung und Verwendung von Kapital oberste Priorität. Ziel ist es, durch Wachstum der operativen Aktivitäten, ein straffes Working Capital Management und einen disziplinierten Ansatz bei den Investitionsausgaben einen möglichst hohen operativen sowie freien Cashflow zu generieren. Vor allem der Free Cash Flow gibt dem Konzern anschließend wieder viel Handlungsspielraum bei Megaübernahmen.

Die langfristigen Ziele der Kapitalallokation von AB InBev, mit entsprechender Priorisierung:

1. Organisches Wachstum – die 630 Marken stärken und in das operative Geschäft investieren, um weiterhin organisches Umsatzwachstum von mindestens 5% zu generieren.

2. Entschuldung – die für AB InBev optimale Kapitalstruktur erfordert eine doppelt so hohe Nettoverschuldung wie das jährliche EBITDA (operativer Gewinn); trotz geschickter Ausnutzung des sogenannten Leverage-Effekts in einem vergleichsweise konstanten Geschäftsumfeld und mit anhaltender Niedrigzinsphase, kann so das Risiko minimiert und der Konzern wieder auf ein solides finanzielles Fundament gestellt werden.

3. Selektive Fusionen und Übernahmen – nicht organisches, externes Wachstum ist eine Kernkompetenz; auch weiterhin sollen geeignete Gelegenheiten zur Akquisition anderer gut laufender Unternehmen identifiziert und genutzt werden, vorbehaltlich der strengen finanziellen Disziplin und des Engagements für den Schuldenabbau.

4. Cash-Rückführung an die Aktionäre – Rückgabe von überschüssigem Bargeld an die Aktionäre in Form von langfristig steigenden Dividenden und eventuell Aktienrückkäufen wie im Jahr 2015.

Ausrichtung in Krisensituationen

Die Covid19-Pandemie stellt aus Sicht von AB InBev keine langfristige Bedrohung für das Bierimperium dar. Dieser Meinung schließen wir uns an. Deshalb werfen wir nur einen kurzen Blick auf die strategische Ausrichtung während der aktuellen Krisensituation im Biermarkt, um noch ein detaillierteres Bild des Unternehmens zu bekommen.

Durch Shutdowns, Kontaktbeschränkungen und unzählige Absagen von Großveranstaltungen leidet die Getränke- und insbesondere die Alkoholindustrie. Die Umsätze der Gastronomie und Veranstaltungsbranche brechen erheblich ein.

Zwar verlagert sich der Bierverkauf größtenteils auf die Supermärkte, jedoch kann dort vor allem bei Premiummarken deutlich weniger Gewinnmarge erzielt werden. Daraus resultiert ein für 2020 erwarteter heftiger Gewinneinbruch der gesamten Bierbranche von bis zu 50%, AB InBev kommt aktuell mit minus 30% etwas besser davon.

Nachfolgend die wesentlichen strategischen Pfeiler im Sinne der finanziellen Disziplin, um das Unternehmen gestärkt aus der Krise zu führen:

1. Effiziente Nutzung der eigenen Ressourcen – deutliche Reduzierung von Fixkosten im operativen Geschäft, Neubewertung und Priorisierung von jeglichen Investitionen, vorübergehende freiwillige Reduzierung der Basisgehälter des Senior Leadership Teams um 20%.

2. Anpassung der Dividenden 2019 /2020 – erneute Halbierung der Dividendenzahlung für das Jahr 2019 auf 1 USD, nachdem die Dividende bereits seit 2016 für die Entschuldung nach dem Kauf von SAB-Miller halbiert wurde – betitelt als umsichtige Entscheidung im Interesse des Unternehmens mit Blick auf die Entschuldung und die Möglichkeit, eventuell einmalige Übernahmeangebote kleinerer Brauereien realisieren zu können. Aus unserer Sicht als Investoren mit langem Anlagehorizont eine sehr gute Entscheidung, wenn auch im ersten Moment schmerzlich.

3. Aufrechterhaltung der starken Liquidität – Inanspruchnahme von 9 Mrd. USD revolvierender Kreditfazilität, d.h. bereits genehmigte Kredite werden nun zeitweise voll ausgeschöpft; erfolgreiche Anleiheemission von 6 Mrd. USD im April 2020 und zu guter Letzt der bereits länger geplante Verkauf der australischen Tochtergesellschaft Asahi für 11 Mrd. USD, dessen Transaktion am 1. Juni 2020 abgeschlossen wird. Der Verkauf wurde mit der Fokussierung im australischen Markt und einem hohen realisierten Gewinn für die in den letzten Jahren „flott gemachte“ Tochterbrauerei begründet.

Burggräben

Marken und Lizenzen

Die immateriellen Vermögenswerte stellen aus unserer Sicht den größten Burggraben – also Wettbewerbsvorteil, der das Unternehmen vor seiner Konkurrenz schützt – von AB InBev dar.

Neben zahlreichen Lizenzen für den Alkoholausschank und dessen Herstellung verhelfen auch hunderte Patente für Verpackungs-, Logistik- und Brauprozesse aus dem hauseigenen Forschungszentrum zu Vorteilen im operativen Geschäft.

Entscheidend für den enormen Bierabsatz sind jedoch die 630 eingetragenen Marken für Biere aller Art – eine unglaubliche Menge. Unterschieden wird zwischen globalen (Budweiser, Corona, Stella Artois), internationalen (Beck’s, Leffe, Hoegarden) und lokalen führenden Marken. Die Kundenbindung ist enorm. Vor allem bei lokal ansässigen und nationalen Marken von AB InBev wie Franziskaner, Hasseröder und Löwenbräu hält die Stammkundschaft in der Regel über Jahrzehnte zur Stange. Auch Restaurants und Hotels bieten normalerweise über lange Zeiträume immer dieselben Biere an, teilweise ausschließlich von AB InBev. Dadurch wird das Risiko einer Disruption durch neue Marken extrem minimiert.

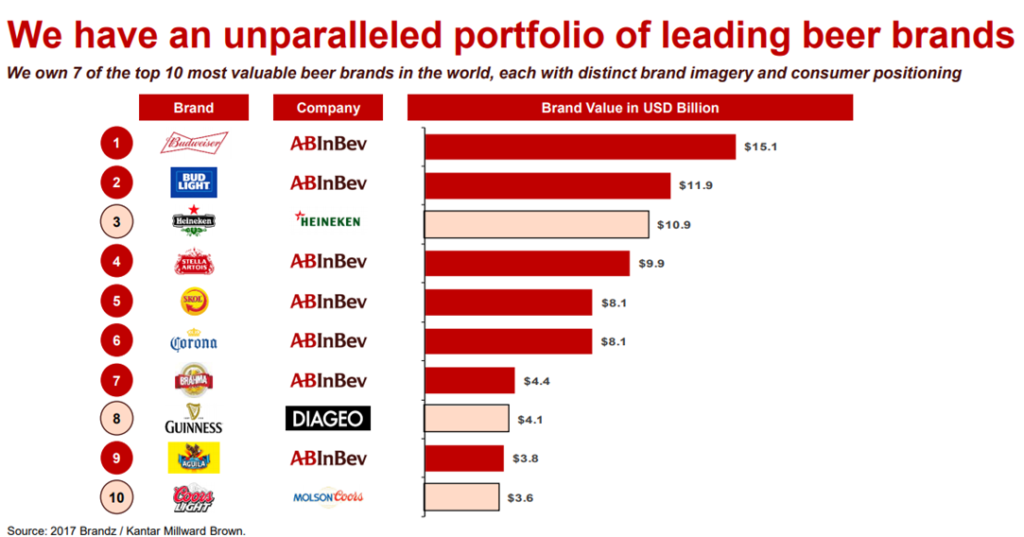

Noch deutlicher wird der Markenvorsprung bei einem Blick auf die wertvollsten Biermarken der Welt. Zu AB InBev gehören insgesamt 18 Marken mit einem Jahresumsatz von mehr als 1 Mrd. USD.

Nachdem mittlerweile das mexikanische Pilsener Modelo Especial auch noch die Konkurrenzmarke Coors Light aus der Liste verbannt hat, besitzt Anheuser Busch nun acht der zehn wertvollsten Biermarken weltweit, die nachfolgend nochmals aufgeführt sind.

Kostenvorteile durch Skalierungs- und Netzwerkeffekte

Wie bereits weiter oben erörtert, hat die Führungsriege um Brito und Lemann erkannt, dass das Biergeschäft mehr oder minder immer gleich abläuft. Sie sind absolute Profis auf ihrem Gebiet und haben genügend Experten für die jeweiligen Regionen und Märkte im Team, um auch angeschlagene Brauereien mit schwächeren Marken optimal integrieren zu können.

Anschließend kommt die eigentliche Stärke des Bierimperiums zur Wirkung. Die auf Effizienz getrimmten Prozesse inklusive technologischer Errungenschaften werden innerhalb der übernommenen Brauereien adaptiert und in kürzester Zeit werden Vertrieb und Logistik radikal umgestellt. Bedeutet konkret: Die Vertriebsmitarbeiter werden in das globale Vertriebsnetzwerk inklusive ihrer Kundenstämme integriert. Die teuren Verträge mit externen Logistikunternehmen werden abgekündigt und das Bier von nun an innerhalb des eigenen, globalen Logistiknetzwerks transportiert.

Das Unternehmen profitiert zum einen vom Netzwerkeffekt: Mit jedem neu im System eingeführten Kunden steigt die Wahrscheinlichkeit, dass dieser auch andere Biere von Anheuser Busch in sein Sortiment aufnimmt.

Außerdem ermöglicht die Skalierung eine erhebliche Fixkostendegression. Dieser Vorteil tritt durch die Ausnutzung von Synergien in den Bereichen Verwaltung, Forschung und Entwicklung, Marketing und insbesondere im Vertrieb auf. Dazu zwei Beispiele:

- Im Global Innovation and Technology Center, kurz GITEC, am Headquarter von AB InBev im belgischen Löwen forschen und entwickeln rund 120 Forscher kontinuierlich an revolutionären Verpackungstechnologien und effizienteren Brauprozessen. So wurde beispielsweise im Dezember 2019 eine neue digitale Laserdruckmethode releaset, die das Label in die Flasche einprägt und somit zukünftig keine Papier- oder Kunststoffetiketten mehr notwendig sind. Nicht nur umwelttechnisch eine kleine Sensation, sondern auch ein enormer, weltweit patentierter Kostenvorteil. Das Pilotprojekt mit 200.000 Flaschen läuft bereits bei der limitieren Beck’s Artist Serie, bevor die AB Packaging Group die Drucktechnik als Standard in die Produktserien einführt.

Nachfolgend ein kurzes Video, in dem das GITEC näher erklärt wird. Dort wird übrigens auch die wichtigste Zutat des Bieres, die Hefe, für alle Brauereien des Konzerns in bester Qualität hergestellt.

- Noch einfacher lässt sich mit dem globalen Logistiknetzwerk Geld sparen. Bier wird größtenteils mit LKWs ausgeliefert. Jede LKW-Tour kostet eine Menge Geld, nahezu unabhängig von der transportieren Biermenge. Viele kleine Brauereien haben dadurch extrem hohe Fixkostenanteile bei der Auslieferung ihrer Biere. Kauft AB InBev solch eine Brauerei in der Nähe eines seiner Logistikzentren auf, wird deren Bier dort zwischengelagert und durch geschickte Planung in vollen LKWs ausgeliefert.

Die Weiterentwicklung des Prinzips der Fixkostendegression innerhalb der Logistik hat AB InBev mit einem Bierschiff von Lüttich nach Antwerpen eingeführt, das 100 Container Bier von Stella Artois und umliegenden kleineren Biermarken fasst. Die wesentlich günstigere Schifffahrt spart 100 LKW-Fahrten und verschafft kleinen belgischen Craft-Beer-Marken nahezu kostenlosen Zugang zum internationalen Geschäft, indem lediglich die freien Kapazitäten der Container aufgefüllt werden.

Neben den Skalierungseffekten durch die schiere Größe schafft es Anheuser-Busch InBev sogar gleichzeitig noch, mit seinen etlichen Craft-Biersorten kleine Nischen abzudecken, die für andere große Konkurrenten aufgrund des geringen Umsatzes unattraktiv erscheinen.

Management

Zwar ist das Management nach Warren Buffett und Ray Dalio prinzipiell einer der schwächeren Burggräben, der Vollständigkeit halber sei dieser hier aber auch erwähnt.

Das Management von AB InBev, geführt von CEO Carlos Brito und nach wie vor positiv beeinflusst durch Jorge Paulo Lemann, macht hervorragende Arbeit mit absolutem Weitblick. So schafft es enorme Werte für Kunden, Mitarbeiter und Aktionäre. Außerdem scheint es so, als würde die von Lemann eingepflanzte Unternehmenskultur inklusive dem Vergütungssystem kurzfristig agierende Manager geradezu ausschließen. Letztlich ist „Manager“ für Brito und Co der falsche Begriff. Es sind Entrepreneure, die die hohen Erträge des operativen Geschäfts geschickt in die Burggräben des Unternehmens reinvestieren und somit Wettbewerbsvorteile kontinuierlich ausbauen.

Laut Carlos Brito gründet sich das Unternehmen auf den drei Eckpfeilern Dreams, People und Culture, die er 2008 erstmals kommuniziert hat und die seither von der Führungsmannschaft gelebt werden. Er sieht sie als eine der Ursachen für den Erfolg, die hohen Margen und die allgemeine Marktmacht von AB InBev innerhalb der Bierindustrie.

Überzeuge dich selbst:

Im folgenden kürzeren Video schwört Brito 2016 nach der Integration von SAB Miller die neu zusammengeschlossene Mannschaft auf bestmögliche Teamarbeit ein und stellt kurz und knackig die Unternehmenskultur vor.

Aussichten & Chancen

Das Unternehmen profitiert von mehreren größeren Trends.

1. Steigende Weltbevölkerung / aufstrebende Mittelschicht in den Schwellenländern

Der wohl größte Trend, an dem AB InBev automatisch teilnimmt, ist die zunehmend aufstrebende Mittelschicht in Schwellenländern wie China und Indien. Je mehr Menschen Zeit und Geld für alltäglichen Luxus haben, desto mehr Markenbier wird konsumiert. Vor allem auf dem bevölkerungsreichsten Kontinent Asien sind westliche Marken sehr beliebt, wodurch globale Marken wie Corona im Reich der Mitte zuletzt teilweise dreistellige jährliche Wachstumsraten verzeichnen konnten.

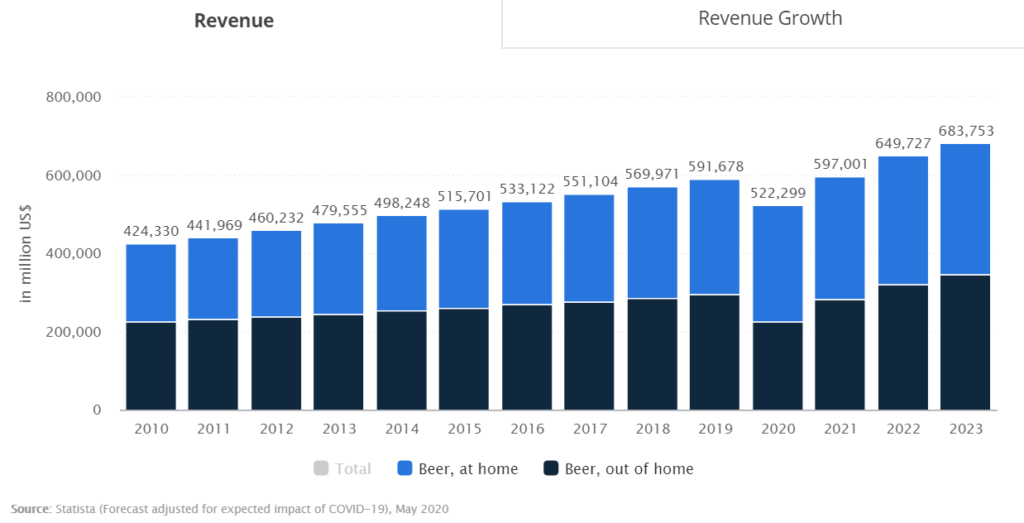

Aufgrund dem allgemeinen Trend hin zu gesünderer Ernährung in den Industrieländern, könnte man meinen, der globale Bierumsatz wäre rückläufig.

Wie die Grafik schön zeigt, ist dem nicht so. Jedoch erkennt man eine Stagnation beim jährlich abgesetzten, globalen Biervolumen. Abgesehen von der aktuellen Corona-Krise, die sich kaum mit reinen Wirtschafts- oder Finanzkrisen vergleichen lässt, gilt sozusagen das Motto: „Gesoffen wird immer.“ Der Biermarkt ist extrem konstant und gut kalkulierbar, was eine etwas höhere Verschuldung zulässt und damit höhere Eigenkapitalrenditen ermöglicht.

Obwohl das Biervolumen nahezu stagniert, steigt der pro-Kopf-Umsatz von Jahr zu Jahr relativ konstant mit circa 4%.

Davon lässt sich ableiten, dass die steigende Mittelschicht der Haupttreiber für die Bierbranche ist. Für gute Marken sind die Menschen gerne bereit, auch ein paar Dollar mehr auf den Tisch zu legen. Größere Konzerne profitieren dabei etwas stärker als kleinere Brauereien, wodurch für die Big Player auch zukünftig ein organisches Umsatzwachstum von mindestens 4% pro Jahr zu erwarten sind.

2. Wandel von Lifestyle und Statussymbolen

Vor allem für die jüngere Generation haben sich in den letzten Jahren die Prioritäten teilweise deutlich verschoben. Ein Lifestyle, der sich auf Instagram gut selbst vermarkten lässt, ist für viele wesentlich mehr wert als ein protziger C63 AMG. Entsprechend sind Weltreisen, Musikfestivals, etc. hoch im Kurs. Dies hat AB InBev längst erkannt und gezielt Sponsoring- und Werbeverträge abgeschlossen. Außerdem werden mittlerweile alle gängigen digitalen Kanäle weltweit mit Werbung und direktem Kundenkontakt abgedeckt und nach wie vor Werbeverträge mit Topstars wie dem Weltfußballer Neymar abgeschlossen. Vor allem der Premiumisierung bekannter Biermarken kommt dieser Trend sehr gelegen.

Längst ist AB InBev auch nicht mehr ausschließlich von rein alkoholischen Getränken abhängig. Dank einer neuen Technologie basierend auf aufsteigenden Gasbläschen anstelle von Verdampfungsanlagen schmeckt das alkoholfreie Bier weniger künstlich und die Umsätze steigen rapide. Zudem werden seit Jahren „Smart Drinking“-Kampagnen ausgestrahlt, mit denen zu bewusstem Umgang mit Alkohol aufgerufen wird. Das Ziel: „Jede Erfahrung mit Bier soll eine positive sein.“ Dazu zählt der Kater nach einem Bierrausch offensichtlich nicht.

3. Trend zur Nachhaltigkeit

Auch die Fridays-for-Future-Generation wird nicht übergangen. Die Entschlossenheit zu nachhaltigem Wirtschaften zeigt sich deutlich in dem erst kürzlich vorgestellten Plan 100+, in dem Nachhaltigkeitsziele für das Jahr 2025 terminiert wurden. Damit trägt AB InBev seinen Teil dazu bei, die Welt nachhaltiger zu gestalten und über die nächsten 100 Jahre hinaus großartiges Bier für die Menschheit zu brauen. Der Fokus liegt dabei auf intelligenter Landwirtschaft, verbesserter Wasserverfügbarkeit und -qualität, einem vollständig wiederverwendbaren oder recyclebarem Verpackungskreislauf und dem Klimaschutz mit erneuerbaren Energien, wie in folgender Grafik dargestellt.

Das zugehörige Video zum Thema 100+ 2025 Sustainability Goals findest du hier:

Reimagining, what your company can become

Unter diesem Slogan wurde in den letzten Jahren ein Konzept zur Neuorientierung als globaler Getränkegigant erarbeitet. Diese wird seitdem als neue Vision des Unternehmens vorgestellt und, soweit man dies von außen durch Interviews beurteilen kann, auch gelebt. Während viele Leitlinien wie schon in vorherigen Abschnitten erläutert beim Alten bleiben, sticht ein Satz ins Auge: Zukünftig will das Unternehmen alle Menschen dieser Erde mit ihren Produkten vereinen, „not just beer people“.

Damit eröffnet sich der Bierspezialist nochmals ganz neue Möglichkeiten. Schon vor dem Kauf von SAB Miller wurde über eine mögliche Akquisition von Coca-Cola spekuliert. Die guten Beziehungen zu Warren Buffett wären für solch ein Vorhaben sicher hilfreich. Und dass AB InBev solche Mega-Zukäufe gut verarbeiten kann, daran zweifelt mittlerweile eigentlich niemand mehr.

Ansonsten wären natürlich auch noch einige Übernahmen von Bierkonzernen und kleineren Brauereien möglich, sobald die Verschuldung auf das angestrebte Level heruntergefahren wurde. Staatliche Regulierungs- und Kartellbehörden haben dem Weltmarktführer bisher jedenfalls noch keinen Riegel vorgeschoben.

Die Wachstumschancen der Cash-Cow stehen also nach wie vor gut. Zu den Aussichten der Aktie erfährst du bei der Fundamentalanalyse mehr.

Risiken

Aktie im Abwärtstrend seit 2016 – gescheiterte Großübernahme?

Grundsätzlich predigen wir immer wieder, dass man nur Aktien kaufen sollte, deren Langfristchart von links unten nach rechts oben zeigt. Die AB InBev Aktie wandert seit 2016 mehr oder weniger kontinuierlich in den Keller. Wenn man sich den Kursverlauf jedoch auf logarithmischer Basis über zwanzig bis dreißig Jahre anschaut, sieht man das zyklische Wachstum abhängig von der aktuellen Übernahme.

Nichts desto trotz gilt die Mega-Übernahme von SAB Miller aus Sicht mancher Analysten als gescheitert. Mit dem Blick aufs Ganze würden wir das so nicht unterschreiben. Was wir jedoch ebenfalls anders erwartet hätten: Zwar zog der Umsatz von AB InBev durch die Übernahme unmittelbar um immerhin 10 Mrd. USD an – SAB Miller erwirtschaftete zuvor gut 30 Mrd. USD Umsatz. Der operative Cashflow blieb aber nahezu unverändert. Spätestens 2025 muss AB InBev beweisen, dass der Königskauf gut verdaut wurde und sowohl operativer als auch freier Cashflow neue Dimensionen annehmen. Gelingt dies nicht, wäre die Übernahme wohl wirklich gescheitert.

Die Chancen stehen bisher allerdings gut, dass der Plan wieder einmal aufgeht. An dieser Stelle sei kurz auf die hohe Quote von freiem zu operativem Cashflow hingewiesen. Diese ist für Konsumgüterunternehmen eher untypisch und ein Zeichen von hoher Effizienz.

Hohe Verschuldung

Die hohe Verschuldung, angesammelt durch den Kauf von SAB Miller wurde 2016 an der Börse noch als größtes Risiko des Unternehmens gesehen.

Aufgrund der anhaltenden Niedrigzinsphase wurde dieses Risiko allerdings relativiert. Durch die Corona-Krise und die zugesagte Unterstützung der Notenbanken weltweit sollte auch in Zukunft keine erhebliche Steigerung der Leitzinsen im Euro- und Dollar-Währungsraum zu erwarten sein. Falls es doch zu deutlichen Zinssteigerungen käme, würde das bei solch einer hohen Verschuldung merklich den Gewinn schmälern. Zusätzlich wären gegebenenfalls weitere Veräußerungen von einzelnen Geschäftszweigen notwendig.

Trend zu gesunder Ernährung

Viele junge Leute neigen zu bewusstem Umgang mit Alkohol und verlangen individuelle Craft-Beer-Marken oder verzichten gar komplett auf Bier. Der Bierumsatz in einigen westlichen Ländern schrumpft seit Jahren. Und AB InBev wirkt für manche deutlich zu groß, um noch auf die sich ständig wandelnden Kundenwünsche eingehen zu können.

Laut einigen Analysten seien bei Britos ehrgeiziger Führung durch ständige Rationalisierung die Innovation und Kreativität auf der Strecke geblieben. Diesem Vorwurf wird inzwischen seit vielen Jahren mit dem GITEC Forschungs- und Entwicklungszentrum entgegengewirkt. Auch werden jährlich neue alkoholfreie Biere und bierähnliche Produkte vorgestellt.

Viele der ernährungsbewussten Jugendlichen springen auch auf die groß angelegte Nachhaltigkeitskampagne an. Letztlich hilft aber alles nichts und ein gewisses Risiko bleibt: Sollte der weltweite Umsatz mit alkoholhaltigem Bier innerhalb weniger Jahre langfristig einbrechen – in einem Ausmaß wie aktuell zu Zeiten von Corona – würde das zu erheblichen Einbußen bei AB InBev führen. Dieses Szenario ist allerdings eher unwahrscheinlich, da zu guter Work-Life-Balance gerade auch für viele Jugendliche Feiern dazu gehört.

Covid19-Pandemie und Wirtschaftskrise

Natürlich hemmt die weltweite Pandemie die Wachstumsstrategie des Bierimperiums im Jahr 2020. Eine abgesagte Fußball-EM 2020, unzählige weitere stornierte Großveranstaltungen, bei denen AB InBevs Marken oftmals größte Sponsoren und Lieferanten gewesen wären, geschlossene Hotels und Restaurants weltweit und absolutes Alkoholverbot in Mexiko, Südafrika und Teilen Indiens.

Die logische Konsequenz: Gewinneinbrüche (-30%) und Rückgang des weltweit verkauften Biervolumens (-9%) im ersten Quartal 2020. Allerdings ändert das absolut nichts an den Burggräben von AB InBev oder der langfristigen Perspektive und wir sind sicher, dass der Weltmarktführer gestärkt aus der Krise hervor gehen wird. Durch den Teilverkauf des australischen Geschäfts für 11 Mrd. USD ist auch die Liquidität für längere Zeit problemlos gesichert. Somit können Aktionäre entspannt in die Zukunft blicken und ihre Nerven mit einem kühlen Bier auf dem Balkon beruhigen.

Fundamentale Bewertung und Prognose

Nun aber endlich zu den harten Zahlen und Fakten – und deren Interpretation.

Einordnung des anhaltenden Negativtrends

Dass in den letzten Jahren ein Umsatzwachstum von nur 3,7% p.a. erzielt werden konnte, klingt im ersten Moment nach einem Widerspruch zum geplanten organischen (ca. 5%) und zusätzlich von Akquisitionen getriebenen Wachstum. Wie nahezu jede Kennzahl von AB InBev muss sie jedoch im richtigen Kontext bewertet werden. Als gutes Beispiel kann zum Vergleich die Fusion mit Anheuser-Busch im Gründungsjahr 2008 von AB InBev herangezogen werden. Nun dauert es – ähnlich wie damals – auch bei der Integration von SAB Miller einige Jahre, bis die Summe der zuvor einzeln generierten Umsätze erreicht und zukünftig wahrscheinlich weit übertroffen wird.

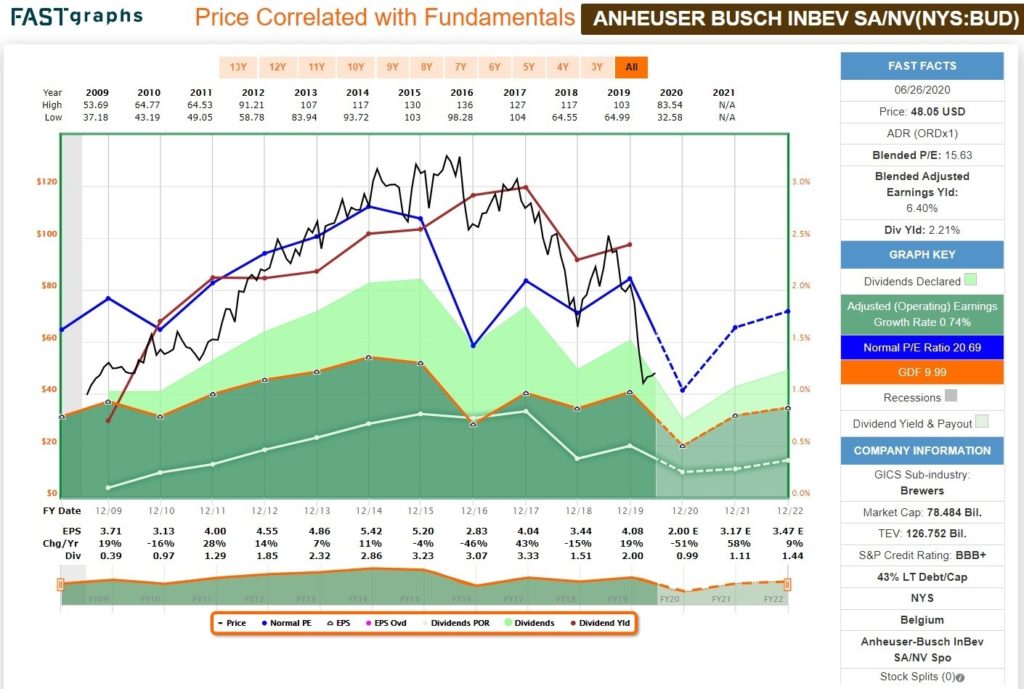

Obwohl diese Entwicklung vom CEO Brito bereits vor dem Königskauf klar prognostiziert wurde und bei fast allen großen Übernahmen in der Unternehmensgeschichte zu sehen war, befindet sich der Aktienkurs seitdem in einem ernüchternden Abwärtstrend. Dabei hat sich beispielsweise das Kurs-Umsatz-Verhältnis seit 2015 bis heute von 4,7 auf aktuell 2,0 reduziert, während die Umsätze um 21% nach oben kletterten und sich die Marktkapitalisierung von deutlich größer 200 Mrd. USD auf weniger als 100 Mrd. USD halbierte. Das KGV liegt aktuell im einstelligen Bereich – bezogen auf die Gewinne 2019. Dies hat aus unserer Sicht verschiedene Ursachen:

1. Die Aktie ist derzeit deutlich „out of favour“, also vorrübergehend aus der Mode und offensichtlich absolut nicht im Fokus der Investoren.

Dies kann sich jedoch innerhalb weniger Monate oder Jahre wieder radikal ändern, wie wir zuletzt am Beispiel von Apple oder Amgen beobachten konnten. Sobald die Aktie wieder an Beliebtheit gewinnt, ist eine Bewertung mit dem durchschnittlichen KGV der letzten zehn Jahre von circa 20 wieder gut denkbar.

2. Die Börse bewertet das Unternehmen wie 2008 wieder einmal auf Basis der aktuell niedrigeren Gewinne und der deutlich höheren Verschuldung.

Auch damals brach der Aktienkurs dank Finanzkrise, vorheriger Anheuser-Busch-Übernahme und den daraus resultierenden schlechten Bilanzkennzahlen massiv ein – in der Spitze auf minus 67%. Die Historie wiederholt sich mit verblüffender Ähnlichkeit. Der Negativtrend seit dem Kauf von SAB Miller wurde durch die Covid19-Pandemie noch verstärkt. Die Aktie notiert aktuell – Ende Juni 2020 – bei minus 64% zum Allzeithoch im November 2015, am Tiefpunkt im Mai 2020 stand sogar ein Minus von 69%.

Dabei wird der langfristige Mehrwert durch die strategisch wertvolle Akquisition des letzten großen Konkurrenten SAB Miller völlig außer Acht gelassen. Was der Königskauf bis ins Jahr 2025 bewirken könnte, kann anhand des Rechenexempels auf S. 28 erahnt werden.

Kurswachstum seit 1989

Auf Grundlage der 1989 aufgekauften Brauerei Brahma für 60 Mio. USD lässt sich zusammen mit der aktuellen Marktkapitalisierung von circa 95 Mrd. USD relativ einfach die jährliche Rendite (CAGR – Compound Annual Growth Rate) berechnen. Die Anteile von Jorge Paulo Lemann rentierten in dem 31-Jahres-Zeitraum bis heute mit sage und schreibe 26,8% per annum! Und das trotz aktueller Kursschwäche. Bezogen auf das All-Time-High 2015 mit einer Marktkapitalisierung von über 250 Mrd. USD ergibt sich sogar eine jährliche Rendite von 31%. Trotz der zwischenzeitlich hohen Verschuldungsquoten und der damit verbundenen zyklischen Bewertungen an der Börse schaukelte sich der Kurs des Weltkonzerns so in schwindelerregende Höhen.

Es wäre unrealistisch, auch zukünftig über lange Zeiträume solche Traumrenditen zu erwarten – dafür ist das Imperium mittlerweile viel zu groß. Abschreiben sollte man den zyklisch wachsenden Riese trotzdem noch nicht. Welche Renditen dabei zu erwarten sind, wird nachfolgend abgeschätzt.

Organisches Gewinnwachstum

Während das umgesetzte Biervolumen weltweit nahezu stagniert, steigt – hauptsächlich durch aufstrebende Schwellenländer, dortige Etablierung von Marken und kontinuierliche Preissteigerungen – der Pro-Kopf-Umsatz beim Bier weiterhin jährlich mit 2-4%. Aufgrund der Wettbewerbsvorteile durch starke Marken, Netzwerk- und Skalierungseffekte ergibt sich für AB InBev somit ein zu erwartendes organisches Gewinnwachstum von 3-5%.

Externes Gewinnwachstum

Hinzu kommen etliche Akquisitionen, die seit dem Kauf von Brahma zurecht als Katalysator für das Wachstum von AB InBev betitelt werden. Welches Gewinnwachstum kann durch große Akquisitionen langfristig erreicht werden?

Dazu nehmen wir das aktuelle Beispiel von SAB Miller heran. Durchschnittlich verzeichnete AB InBev in den 3 Jahren vor der Übernahme einen operativen Gewinn vor Steuern, Zinsen und Abschreibungen (EBITDA) von circa 11 Mrd. USD jährlich, während sich das EBITDA von SAB Miller auf circa 5,8 Mrd. USD belief. Bereits drei Jahre nach der geglückten Übernahme wurden die Einsparungen durch Synergien auf 3,2 Mrd. USD berechnet. Da diese über die ersten fünf Jahre erfahrungsgemäß noch ansteigen, kann zurückhaltend mit einer langfristigen Steigerung des Gesamtgewinns um 1 Mrd. USD jährlich gerechnet werden.

Bisher ist seit der kostspieligen Übernahme 2016 der Umsatz nur leicht gestiegen und der Gewinn sogar deutlich zurückgegangen. Mit unserem jetzigen Kenntnisstand wissen wir aber, worauf es herauslaufen sollte. Angenommen, AB InBev schafft es, seine Verschuldungsquote bis 2025 wie geplant auf das Zweifache seines operativen Gewinns zu senken – und bisher sieht es nicht schlecht aus. Dann würde das EBITDA aufgrund der wegfallenden Schuldenrückzahlungen und des nicht mehr rückzuführenden Goodwills kräftig steigen.

Konkret: Ohne organisches Wachstum in den 10 Jahren von 2016 bis 2025 würde „nur“ der von SAB Miller vor der Übernahme generierte Gewinn von 5,8 Mrd. USD und der durch Synergien generierte zusätzliche Gewinn von circa 1 Mrd. USD hinzukommen. Bezogen auf die vorherigen 11 Mrd. USD EBITDA von AB InBev entspricht dies einem jährlichen externen Gewinnwachstum von 4,9%. In der Vergangenheit wurde spätestens alle zehn Jahre eine Übernahme in diesem Ausmaß realisiert. Dabei sind allerdings sämtliche kleinere Übernahmen – unter anderem von Craft-Bier-Marken mit oftmals höheren Wachstumsraten – noch gar nicht einberechnet. Somit kann mit einer gewissen Sicherheitsmarge auch für die Zukunft ein externes Gewinnwachstum inklusive Synergieeffekten von 4-6% jährlich angenommen werden.

Dividendenrendite

Nach Peter Lynch ist die Gesamtrendite eines Aktieninvestments immer aus jährlichem Gewinnwachstum und durchschnittlich zu erwartender Dividendenrendite zu berechnen.

Vor der Übernahme von SAB Miller betrug die Dividendenrendite durchschnittlich genau 2 USD je Aktie bei einer Ausschüttungsquote von durchschnittlich 60%. Dabei wird ein gesamter Übernahmezyklus von 2008 bis 2016 betrachtet, um die beim externen Wachstum weiterhin angenommenen Akquisitionen auch bei der Dividendenprognose zu berücksichtigen. Trotz nochmaliger vorübergehender Senkung der Dividende auf rund 1 USD während der Corona-Krise kann langfristig mindestens mit einer Dividende von 2 USD gerechnet werden. Dies entspräche bei den erwarteten zukünftigen Gewinnen einer relativ niedrigen Ausschüttungsquote von 20-30%. Auf den aktuellen Kurs von 48 USD bezogen ergäbe sich damit eine Dividendenrendite von gut 4%.

Da die Chance auf Kurssteigerungen extra analysiert wird, nehmen wir hier langfristig eine durchschnittliche Dividendenrendite von 2% an – wohlgemerkt bei deutlich höherem Aktienkurs und vergleichsweise niedriger Ausschüttungsquote!

Fazit

AB InBev ist ein sehr solides und hervorragend gemanagtes Unternehmen, das als langfristiges Basisinvestment in nahezu jedes Depot passt. Mit seiner herausragenden Marktmacht dominiert es seit Jahren die gut kalkulierbare, konstante Bierindustrie. Der Besitz von acht der zehn umsatzstärksten Biermarken und das weltweit größte Vertriebs- und Logistiknetzwerk verschaffen dem Unternehmen einen enormen Wettbewerbsvorteil, sichern die hohen Gewinnmargen und verhindern somit eine Disruption des Geschäftsmodells durch neue Konkurrenten. AB InBev hat das einfache Geschäft des Bierbrauens perfektioniert, seine Produktivität kontinuierlich erhöht und es damit zum profitabelsten Konsumgüterkonzern der Welt geschafft.

Zu erwarten ist auch zukünftig ein organisches Gewinnwachstum von 3-5% und ein externes durch Akquisitionen realisiertes Gewinnwachstum von 4-6% inklusive zusätzlicher Gewinne durch Synergien. Insgesamt resultiert daraus ein erwartetes Gewinnwachstum von 7-11% .

Zusammen mit der Dividende sind demnach langfristig jährliche Gewinne von 9-13% für die Aktionäre zu erwarten.

Wer zu aktuellen Kursen von unter 50 USD (ca. 44,50 €) kauft und einen langen Anlagehorizont von mindestens fünf bis zehn Jahren mitbringt, der dürfte sich zudem früher oder später auch über erhebliche Kurssteigerungen freuen. Das Kurspotenzial bis zum Allzeithoch von 133 USD bzw. 118 € beträgt aktuell unglaubliche 166%. Aus unserer Sicht gibt es keinen Grund, weshalb dieser Kurs bis 2025 nicht wieder erreicht oder gar überschritten werden sollte. Die Historie hat gezeigt, dass man in AB InBev einsteigen hätte sollen, wenn die Kanonen donnern. Die Risiken sind aus unserer Sicht jedenfalls stark begrenzt. Die Chancen, dass auch die Aktie des Bierimperiums bald mit voller Kraft zurückschlägt, stehen dagegen hoch.

Free Cashflow Chart (FAST Graphs)

Quellen

– https://www.ab-inbev.com/investors.html

– 2019 Annual Report

(February 27, 2020)

– Anheuser-Busch InBev reports First Quarter 2020 results

(May 07, 2020)

– Anheuser-Busch InBev Fourth Quarter and Full Year 2019 results

(February 28, 2020)

– https://www.gurufocus.com/stock/BUD/summary

– https://www.statista.com/outlook/10010000/100/beer/worldwide

#market-arpu

– https://de.wikipedia.org/wiki/Anheuser-Busch_InBev

– https://de.wikipedia.org/wiki/Jorge_Paulo_Lemann

– https://de.wikipedia.org/wiki/Carlos_Brito

Haftungsausschluss

Hierbei handelt es sich um keine Kaufempfehlung. Dieser Artikel soll zur eigenen Analyse hinzugenommen werden. Der Autor dieses Artikels hält momentan Aktien von AB InBev. Die Analyse kann Fehler enthalten.

Schreibe einen Kommentar

Du musst angemeldet sein, um einen Kommentar abzugeben.