Überblick

Die Stryker Corporation ist ein US-amerikanisches Unternehmen mit Sitz in Kalamazoo, Michigan und gilt mit seinen 40.000 Mitarbeitern als einer der größten Medizintechnik-Hersteller weltweit. Stryker bietet unserer immer älter werdenden Gesellschaft sozusagen ein „menschliches Ersatzteillager“ und ist damit ein klarer Profiteur des demographischen Wandels. Abgesehen von verschiedensten Implantaten finden sich in dem breit diversifizierten Produktportfolio von Stryker in den drei Bereichen Orthopädie, Chirurgie und Neurotechnologie auch jede Menge Produkte zur medizintechnischen Ausstattung von Krankenhäusern.

Ob du erst mit sechzig bei deinem ersten künstlichen Hüftgelenk eventuell gezwungenermaßen wieder mit Stryker in Kontakt kommen oder bis dahin längst Stryker-Aktionär sein solltest, das erfährst du in der folgenden Analyse.

Geschäftsmodell

Mit dem Wohlstand und dem technischen Fortschritt steigt auch die Lebenserwartung der Menschen seit Jahrzehnten unaufhörlich. Noch im Jahr 1900 betrug die durchschnittliche Lebenserwartung für Menschen auf der Erde bei der Geburt 42 Jahre – ein heute geborenes Kind wird im Schnitt mindestens 74 Jahre alt, Drittweltländer mitinbegriffen. Hinzu kommt, dass viele Menschen der Industriestaaten heutzutage den Großteil ihres Lebens sitzend und liegend verbringen, der menschliche Körper jedoch über Jahrtausende für ständige Bewegung und bis zu 40 Kilometer lange Tagesmärsche ausgelegt wurde. Teils ungesunder Lebensstil und einseitige Ernährung verschärfen das Problem zusätzlich. Im Klartext: Der Evolutionsprozess hinkt unserer schnellen, gesellschaftlichen Entwicklung mächtig hinterher. Der menschliche Körper ist nur für eine gewisse Belastung beziehungsweise Lebenszeit ausgelegt. An der ein oder anderen Stelle überschreiten wir diese enorm.

Historie

Dieses Problem hat Dr. Homer Stryker bereits früh erkannt und eröffnete 1925 seine eigene Praxis als orthopädischer Chirurg. Tagsüber praktizierte er Orthopädie, nachts übte er leidenschaftlich seinen Erfindergeist aus. Nach etlichen Erfindungen wie dem Turning Frame – einem mobilen Krankenhausbett zur Neupositionierung und Drehung von Patienten mit schweren Rückenverletzungen, deren Wirbelsäule währenddessen nicht bewegt werden darf – gelang ihm bereits 1943 der Durchbruch mit der sogenannten Stryker Saw. Die patentierte oszillierende Säge konnte erstmals Gipsmaterial aufschneiden, ohne darunter liegendes Gewebe zu beschädigen.

Vor allem in Forschungs- und Entwicklungskreisen wird er bis heute gerne mit folgendem Motto zitiert:

„If your tools don’t work, make them work. If you can’t make them work, make some that do work.”

– Dr. Homer Stryker

Um die zahlreichen Erfindungen professionell herstellen und vermarkten zu können, gründete Homer Stryker im Jahr 1946 die Orthopedic Frame Company. 1963 gab er seine Arztpraxis auf, um sich gänzlich auf sein Unternehmen konzentrieren zu können. Den Namen seiner Firma ließ er zu Stryker Corporation ändern. 1979 folgte der Börsengang. Kurz darauf erwarb Stryker die Osteonics Corporation, um in den Markt für Hüft- und Knie-Ersatzimplantate einzusteigen.

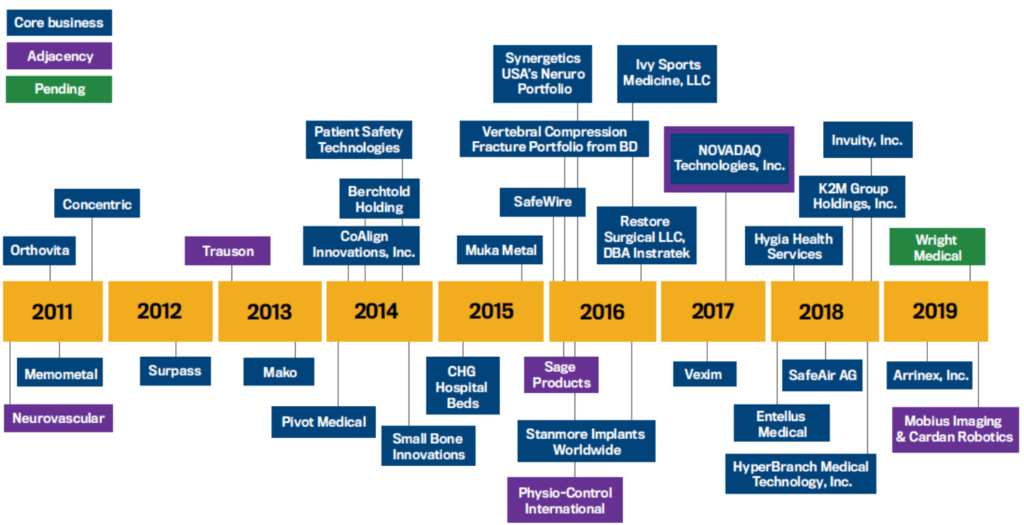

Seit der 1998 für damalige Verhältnisse riesigen Übernahme der orthopädischen Abteilung von Pfizer für 1,65 Mrd. USD stehen Akquisitionen bei Stryker an der Tagesordnung und bilden einen wesentlichen Beitrag zum stetigen Umsatz- und Gewinnwachstum des Unternehmens. Außerdem wird damit die Innovationskraft untermauert, strategisch die bereits mächtige Marktposition gestärkt und das Produktportfolio weiter diversifiziert – immer mit Fokus auf die drei wesentlichen Geschäftsbereiche. 2019 erfolgte mit der Übernahme der Wright Medical Group N.V. für umgerechnet 5,4 Mrd. USD der bislang größte Zukauf, wodurch Stryker sich auf einen Schlag den Titel als Marktführer für Oberkörperimplantate sicherte.

Eine besonders erwähnenswerte Personalie des Medizintechnikkonzerns ist John W. Brown, der bereits 1979 den IPO managte. Innerhalb seiner 32-jährigen Karriere bei Stryker – unter anderem als CEO und Präsident – wuchs dessen Umsatz von 17 Mio. USD auf sage und schreibe 6,7 Mrd. USD. Dies entspricht für den Zeitraum von 1977 bis 2009 einem jährlichen Umsatzwachstum (Compound Annual Growth Rate) von 20,5%!

Durch etliche Vergütungen in Form von Aktienoptionen wuchs Browns Anteil am Unternehmen auf 5,3%, also umgerechnet 3,8 Mrd. USD. Die größte Einzelaktionärin ist die Enkelin des Gründers, Ronda E. Stryker, mit 6,6%. 52% der Aktien befinden sich im Streubesitz, den Rest teilen sich die großen Vermögensverwalter wie BlackRock und Vanguard untereinander auf.

Bilder sagen mehr als tausend Worte. Im folgenden Video erläutern dir John W. Brown, Ronda E. Stryker und einige Manager aus der Führungsriege die Entstehung und die Wurzeln von Stryker.

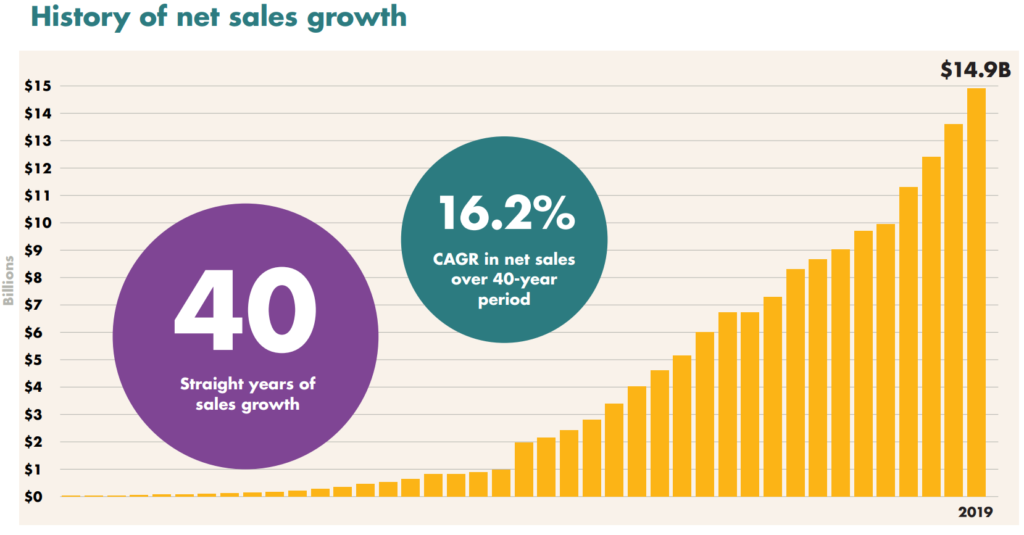

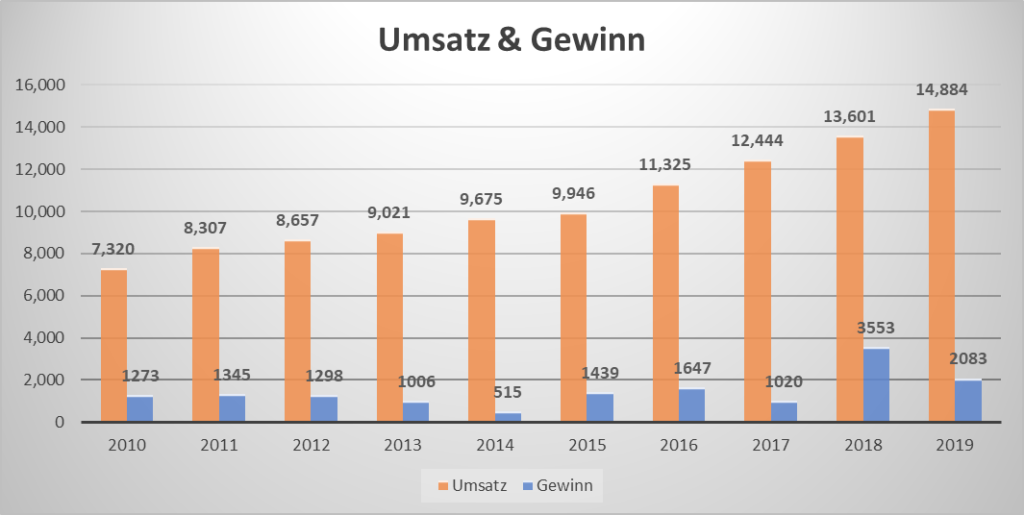

Neben den weichen Fakten zur Unternehmensgeschichte triumphiert Stryker auch bei den Zahlen, was die Historie angeht. 2019 wuchs der Umsatz das 40. Jahr in Folge! – solch eine Konstanz kennt man normalerweise höchstens von trägen Konsumgüter- oder Lebensmittelherstellern. Doch Stryker kombiniert Stetigkeit mit Performance! Ein jährliches Umsatzwachstum von 16,2% (CAGR) über die letzten 40 Jahre hinweg lässt die Konkurrenz alt aussehen.

Stryker heute

Seit 2012 wird Stryker von Kevin A. Lobo in der Doppelrolle als Präsident und CEO geführt und zählt mittlerweile mehr als 40.000 Mitarbeiter weltweit. An der Börse wird der Medizintechnikkonzern aktuell mit rund 71 Mrd. USD bewertet. 2019 war aus Sicht von Stryker wieder ein ausgezeichnetes Jahr. Neben dem teils durch Akquisitionen getriebenen 40-jährigen Strike des Umsatzwachstums konnte auch das siebte Jahr in Folge ein organisches Wachstum verzeichnet werden.

Zur Zielgruppe von Stryker gehören größtenteils Krankenhäuser und kleinere, private Arztpraxen, aber auch ehrenamtliche Hilfsorganisationen wie das Deutsche Rote Kreuz. Außerdem müssen sämtliche Rettungs- und Sozialdienste, Alten- und Pflegeheime ausgestattet werden und selbst gewöhnliche Firmen aus Industrie und Wirtschaft rüsten sich mit eigenem Ersthelfer-Equipment aus. Die zu überzeugenden Kunden sind also in der Regel Einkäufer, Manager und Geschäftsführer aus dem Medizin- und Gesundheitssektor.

Insgesamt stehen auf dem Markt vielen Anbietern sehr viele nachfragende Kunden gegenüber – ein Polypol, das in wenigen Teilbereichen für große Marktteilnehmer wie Stryker monopolistische Züge annimmt. Als weltweiter Marktführer im Operationssaal bietet Stryker jedoch nicht nur für Chirurgen eine Produktpalette, die seines gleichen sucht.

Geschäftsbereiche

Mit mehr als 60.000 unterschiedlichen Produkten – aufgeteilt auf die drei Geschäftsbereiche Medizin und Chirurgie (MedSurg), Orthopädie und Neurotechnologie und Wirbelsäule – bedient Stryker allein in den USA mehr als 3000 der größten Krankenhäuser und ist dabei in der Regel der umsatzstärkste Hersteller im Bereich Medizintechnik bzw. medizinischer und chirurgischer Ausstattung. Von einfachen Nägeln zur Knochenfixierung, über Operationsbesteck und Gipssägen bis hin zu Hightech-Gesundheitsprodukten wie künstlichen Bandscheiben- oder Schädeldeckenimplantaten wird nahezu jeder Bereich der Krankenhäuser bedient.

Quelle: Stryker Annual Report 2019

Obwohl sich das Unternehmen auf der orthopädischen Praxis von Dr. Homer Stryker gründet, überwiegt mittlerweile der Umsatz bei medizinischem und chirurgischem Equipment mit 44%. Interessant ist auch, dass die teils völlig unterschiedlichen Geschäftsbereiche alle ähnlich stark wachsen und durchweg hohe Margen aufweisen. Ein Traum für Investoren.

Die Länderdiversifikation fällt da deutlich schlechter aus. 72 % des globalen Umsatzes werden allein in den USA verdient. Entsprechend entfallen nur 13 % auf den EMEA-Bereich, also die EU, den mittleren Osten und Afrika, 11 % generiert das Asiengeschäft und 4 % der Rest der Welt.

Medizin und Chirurgie (MedSurg)

Der größte Geschäftsbereich stellt medizinisches und chirurgisches Equipment für Krankenhäuser und Arztpraxen zur Verfügung. Wie mächtig das Angebot ist, lässt sich bereits an der Anzahl der Produktkategorien feststellen – 31 der insgesamt 40 Produktkategorien von Stryker gehören zu MedSurg.

Bei deinem nächsten Krankenhausbesuch rate ich dir, einmal darauf zu achten, wo du überall den „Stryker“-Schriftzug entdeckst. Du wirst erstaunt sein! Und das trotz des bisher eher niedrigen Umsatzes in Deutschland und der Tatsache, dass viele Produkte nach wie vor unter anderen Marken verkauft werden, wie beispielsweise die bekannten Defibrillatoren von Lifepak.

Dazu kamen in den letzten Jahren unter anderem spezielle Krankenhausbetten, Beleuchtung für Operationssäle und neue Operationsroboter zur ärztlichen Unterstützung bei minimalinvasiven Eingriffen.

Orthopädie

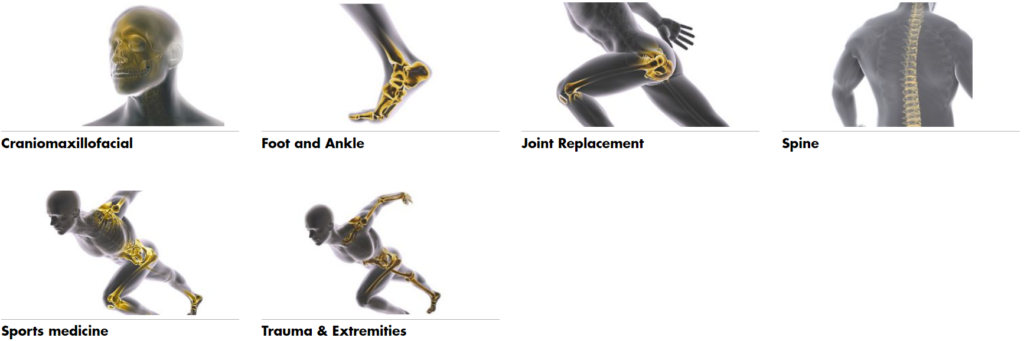

Dieser Geschäftsbereich ist den Wurzeln von Stryker treu geblieben und konzentriert sich nach wie vor auf die Herstellung und das Einsetzen von Implantaten – hauptsächlich im Knie und der Hüfte, vermehrt aber auch in den Extremitäten und für die Sportmedizin. Abhängig vom Job und der Freizeitaktivitäten nutzen sich die Gelenke sehr unterschiedlich ab. Stryker rüstet sich dafür immer weiter und bietet bereits für die meisten menschlichen Gelenke einen adäquaten Ersatz.

Neurotechnologie und Wirbelsäule

Im neurotechnologischen Bereich sind alle Implantate für die besonders empfindlichen Körperteile rund um die Schädeldecke, das Nerven und Blutgefäße betreffende, neurovaskuläre System und die Wirbelsäule angesiedelt.

Unternehmenskultur

Die Mission von Stryker ist so einfach wie genial: „Zusammen mit unseren Kunden möchten wir die Gesundheitsversorgung verbessern.“ Was ursprünglich mit Dr. Homer Stryker begann, zieht sich bis heute von der Führungsriege bis zum einzelnen Facharbeiter durch das Unternehmen. Ziel ist es, diesen einfachen Satz auch zukünftig so stark in den Unternehmensstrukturen und den Köpfen der Mitarbeiter zu verankern, dass auch jedes neue Teammitglied seine alltäglichen Entscheidungen einzig und allein an den Bedürfnissen der Patienten, also der Kunden ihrer Kunden, abwägt. Der wirtschaftliche Erfolg stellt sich langfristig von ganz allein ein.

Die Werte Integrität, Verantwortlichkeit, Menschen und Leistung ergänzen die Mission direkt und spielen den Mitarbeitern den Ball zu. Indem jeder der sorgfältig ausgewählten, talentierten Mitarbeiter Verantwortung übertragen bekommt, agieren die allermeisten integer – nach bestem Wissen und Gewissen – und liefern Spitzenleistungen ab.

Ein kurze Vorstellung der Kultur bei Stryker findest du hier:

Strategie

Die aktuelle Strategie wurde bereits vor einigen Jahren von CEO Lobo eingeführt und konzentriert sich auf vier wesentliche Pfeiler:

- Kundenorientierung

- Innovation

- Globalisierung

- Kostentransformation

Die Kundenorientierung wird durch die fest verankerte Unternehmenskultur und die gezielte Auswahl von erfahrenen, teamorientierten und zugleich bescheidenen Mitarbeitern gewährleistet. Dabei entsteht ein offensichtlich äußerst konstruktives und trotzdem angenehmes Arbeitsklima. Erst letztes Jahr wurde Stryker wieder einmal als „Great Place to Work“ und von Fortune als „bester Arbeitsplatz für Vielfalt“ in den USA ausgezeichnet.

Die Innovation wird weiterhin durch die hauseigene Forschung und Entwicklung und zusätzliche zahlreiche Akquisitionen vorangetrieben. Eine stets gefüllte Pipeline mit neuen Produkteinführungen und mehrere abgeschlossene Übernahmegeschäfte pro Jahr sind das Ziel, welches bisher Jahr für Jahr erfüllt wird.

Allein unter CEO Kevin A. Lobo wurden bereits über 50 Übernahmen gestemmt, sowohl im Kerngeschäft (Core business) als auch in benachbarten Gebieten (Adjacency). Ein Teil dieser Akquisitionen ist in der nachfolgenden Grafik dargestellt.

Am Beispiel der bisher größten Übernahme von Wright Medical für ungefähr 5,4 Mrd. USD (inklusive Wandelschuldverschreibungen) sieht man, wie stark das Umsatzwachstum mithilfe von Akquisitionen getrieben werden kann. Der für 2020 erwartete Umsatz von Wright Medical beläuft sich auf mehr als 1 Mrd. USD und kurbelt das ohnehin sehr schnell wachsende Trauma- und Extremitäten-Geschäft an. D.h. theoretisch stiege allein durch diesen Kauf Strykers Umsatz 2020 um 7,3 %. In solch schwierigen Geschäftsjahren wie 2020 – geschuldet durch Teilschließungen einiger Krankenhäuser und verschobenen OPs während der Corona-Krise – sorgen die Akquisitionen dafür, dass am Ende trotzdem noch ein Umsatzplus steht.

Mit Globalisierung ist gemeint, dass das Geschäft immer mehr skaliert werden soll. Nachdem dies in den USA die letzten Jahrzehnte sehr gut funktionierte, werden nun sukzessive ausländische Vertriebs- und Produktionszentren aufgebaut und bewusst ausländische Unternehmen in den Zielmärkten aufgekauft. Sobald Stryker als Großlieferant im jeweiligen Einkaufssystem der Kunden gelistet ist, sprudeln erfahrungsgemäß die Aufträge über alle Geschäftsbereiche hinweg.

Die systematische Verpflichtung einer stetigen Kostentransformation zielt vor allem auf die übernommenen Unternehmen ab, die beim Kauf oft noch deutlich schlechtere Gewinnmargen aufweisen und erst nach erfolgreicher Integration in den Stryker-Konzern ihre volle Ertragskraft ausschöpfen. Ein gutes Beispiel für die schrittweise Produktivitätssteigerung und Ausnutzung von konzernübergreifenden Synergieeffekten ist die Einführung eines neuen Ressourcenplanungssystems (ERP). Dieses wurde 2019 zuerst innerhalb MedSurg in der Instrumentenabteilung implementiert und seitdem schrittweise auf die gesamte Organisation ausgerollt. Dies führt zu einer Produktivitätssteigerung, die Verhandlungsmacht der Einkäufer steigt, da nun Material für die gesamte Organisation gebündelt eingekauft werden kann und zudem werden schlagartig die Lizenzkosten für die vorher vielen verschiedenen ERP-Systeme massiv gesenkt.

Konkurrenz, Zahlen & Fakten

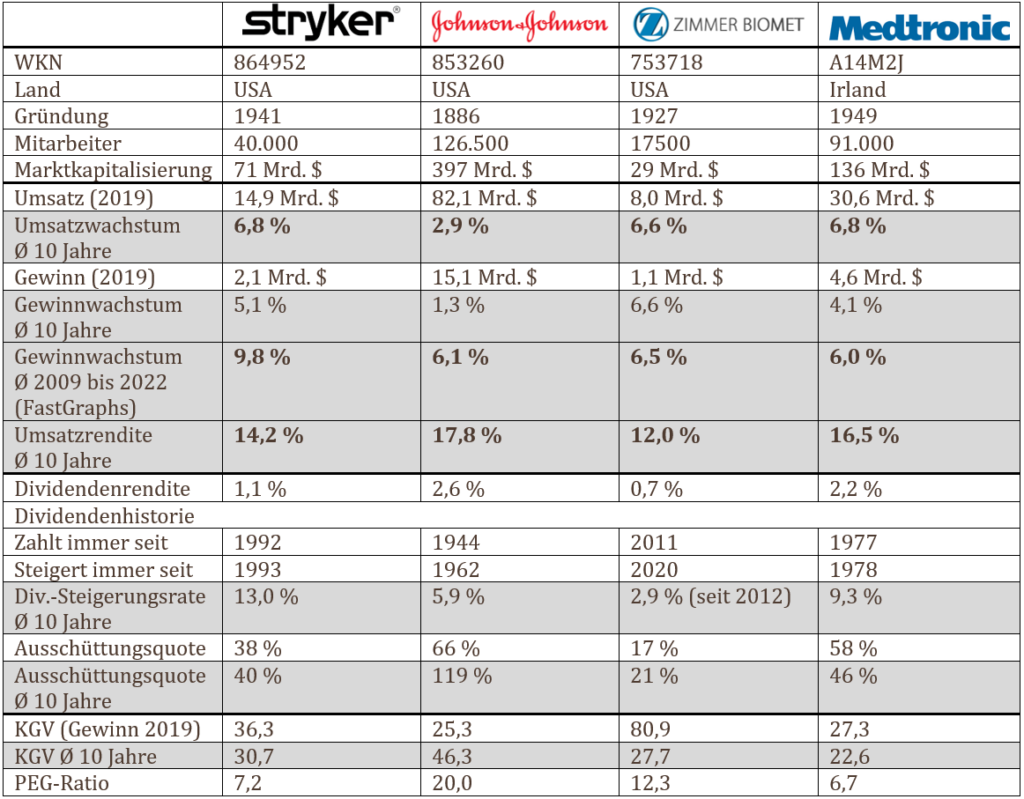

Wie bereits erwähnt, herrscht ein insgesamt großer Konkurrenzkampf auf dem Medizintechnikmarkt. Weltweit gibt es aktuell mehr als 32.000 Hersteller medizinischer Geräte und Produkte. Letztlich teilt sich Stryker jedoch den überwiegenden Teil des Markts mit wenigen großen Gesundheitskonzernen auf. In der nachfolgenden Tabelle siehst du einen Vergleich der vier wichtigsten Player im Medizintechniksektor. Siemens Healthineers habe ich trotz der beachtlichen Größe und einer ähnlichen Marktkapitalisierung wie Stryker (47 Mrd. USD) deshalb nicht mit aufgenommen, weil das Unternehmen sich nahezu ausschließlich auf die Bereiche Labordiagnostik und vor allem Bildgebung – also CT, MRT, Röntgengeräte usw. – spezialisiert hat. Durch die wesentlich kleinere Produktpalette und die starke Fokussierung auf bestimmte Geschäftsbereiche könnte man Siemens Healthineers also eher als Nischenanbieter sehen und nicht als direkte Konkurrenz für Stryker. Ein breit aufgestellter Medizintechnikkonzern wie Stryker ist wesentlich diversifizierter, dadurch robuster und deshalb aus meiner Sicht zu bevorzugen. Zudem bietet Siemens Healthineers kaum Material für eine Fundamentalanalyse, da die Siemenstochter erst im Januar 2016 an die Börse gebracht wurde.

Bei der Marktanalyse und Wettbewerbsuntersuchung geht es mir darum, das bei ganzheitlicher Betrachtung für uns Aktionäre aussichtsreichste Unternehmen zu finden. Vor allem in schwierigen Phasen einer Branche setzt sich meist der Marktführer bzw. das insgesamt stärkste Unternehmen durch. Von diesem Effekt wollen wir profitieren. Um aus dem Vergleich den Favoriten bestimmen zu können, müssen jedoch jede Menge Sondereffekte berücksichtigt werden. Eine tiefergreifende Fundamentalanalyse der jeweiligen Unternehmensbilanzen über die letzten zehn Jahre wird von mir zwar durchgeführt, nachfolgend werden allerdings nur die wichtigsten Punkte daraus angesprochen.

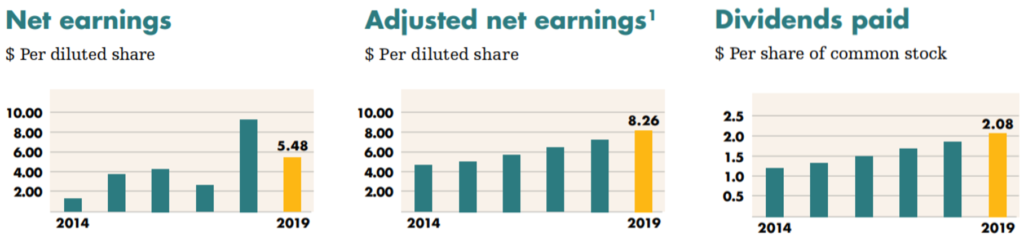

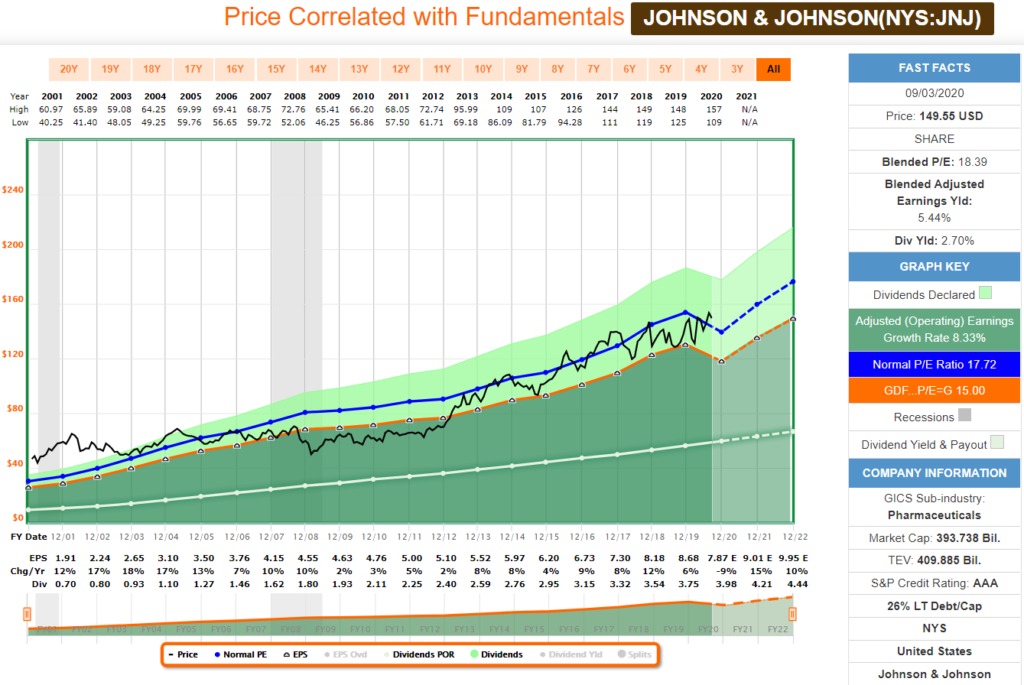

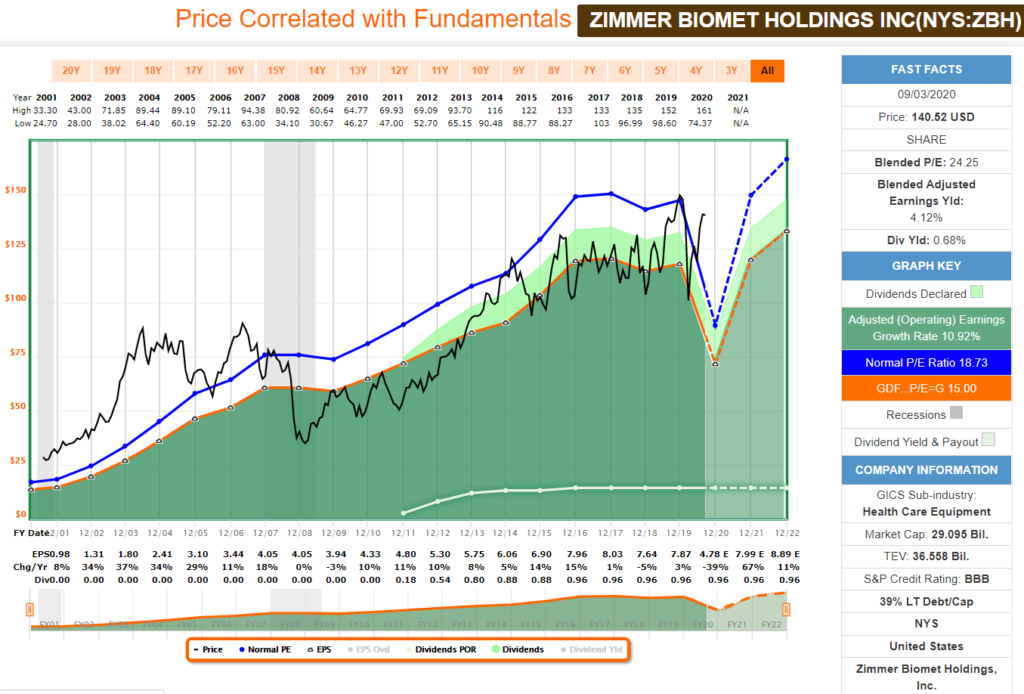

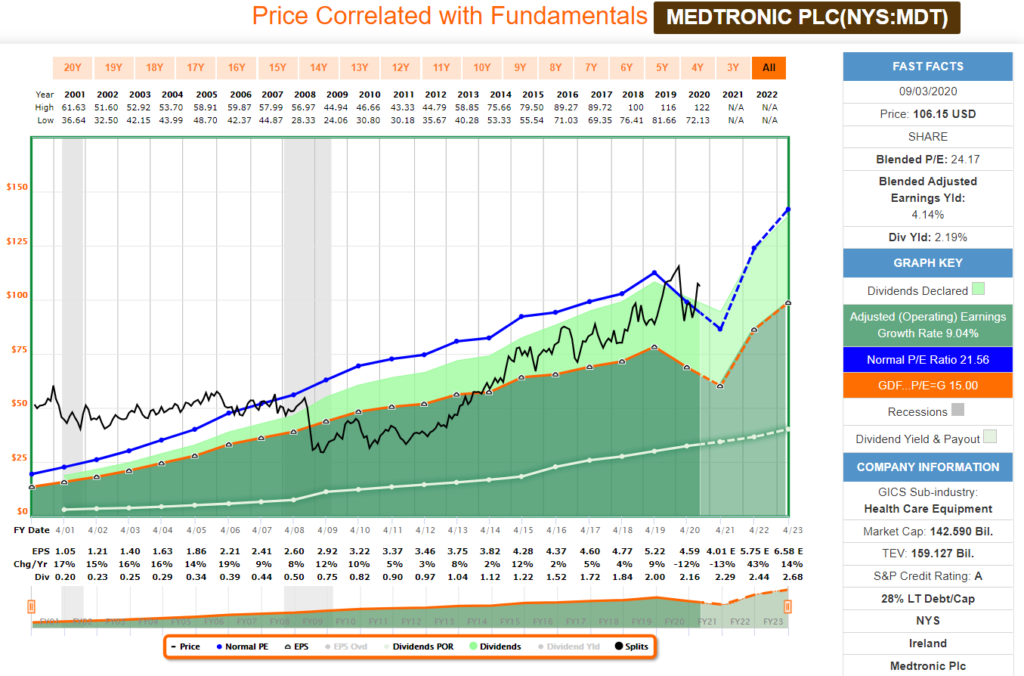

Wachstum & Profitabilität

Da im Medizintechniksektor Akquisitionen keine Seltenheit sind, schwanken die Nettogewinne von Jahr zu Jahr stark. Entsprechend ist das Gewinnwachstum laut Tabelle wenig aussagekräftig, da es maßgeblich vom realisierten Nettogewinn 2019 abhängt, der beispielsweise bei Stryker verhältnismäßig niedrig ausfiel. Deshalb habe ich in der Tabelle auch noch das zu erwartende durchschnittliche Gewinnwachstum von 2009 bis 2022 aus dem von uns verwendeten Analysetool FastGraphs ergänzt – die in der Zukunft liegenden Werte basieren auf Unternehmensprognosen und Analystenschätzungen. Diese Kennzahl ist erfahrungsgemäß wesentlich aussagekräftiger, vor allem bei schwankenden Jahresgewinnen. Sie liegt auch deutlich näher am durchschnittlichen Gewinnwachstum der vergangenen 20 Jahre.

Hier wird schnell deutlich, dass mit der Pace von Stryker bezüglich Gewinnwachstum mit 9,8 % p. a. keiner der direkten Konkurrenten mithalten kann.

Allgemein hat Stryker über die letzten beiden Jahrzehnte und somit nicht nur in den Anfangsjahren bewiesen, dass die Umsätze und Gewinne nachhaltig mit ca. 10 % pro Jahr gesteigert werden können. Eigentlich könnte man an dieser Stelle bereits das Kapitel Burggraben überspringen. Ein solches Wachstum über Jahrzehnte hinweg lässt sich ohne fest verankerte Wettbewerbsvorteile kaum realisieren – vor allem bei der mittlerweile beachtlichen Unternehmensgröße und einem Umsatzniveau von 15 Mrd. USD.

Während die Umsätze wie an der Schnur gezogen kontinuierlich von Jahr zu Jahr weiter nach oben klettern, schwanken die Gewinne stark – wie bereits erwähnt hängt dies mit der Übernahmepolitik zusammen.

Die Führungsriege von Stryker betreibt da verhältnismäßig wenige Bilanzkosmetik und richtet ihren Fokus klar auf nachhaltiges Wachstum anstatt auf schöne Quartalszahlen.

Trotzdem werden im Jahresbericht 2019 die um Sondereffekte wie einmalige Abschreibungen und Akquisitionen bereinigten Nettogewinne (Adjusted net earnings) aufgeführt. Diese steigen wie erwartet mit einer beeindruckenden Kontinuität. Nach US-GAAP-Bilanzierungsstandard ist diese Kennzahl nicht vorgesehen und wird nur für Aktionäre dargestellt, um die Rentabilität und das Wachstum des Kerngeschäfts gesondert darzustellen.

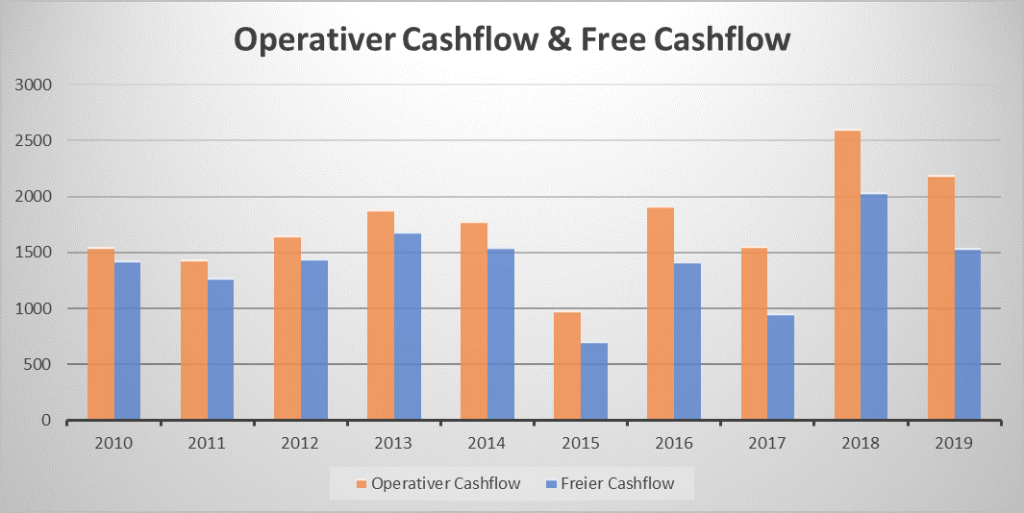

Bezüglich der Cashflows, die meiner Meinung nach mehr Aussagekraft als einzelne Gewinne besitzen, wird die Profitabilität des Geschäftsmodells nochmals deutlich. Obwohl die Medizintechnik ein produzierendes Gewerbe darstellt, kann Stryker extrem hohe freie Cash-Flows aus seinem operativen Geschäft erzielen. Beispielsweise in der Automobilbranche fallen die Free Cashflows im Vergleich zu den Operating Cashflows in der Regel winzig klein aus. Oftmals waren diese in den letzten Jahren sogar negativ. Hohe Free Cashflows wie bei Stryker resultieren hingegen in einem extremen Hebel für das operative Geschäft, da das freie Kapital flexibel vom Management eingesetzt werden kann und nicht für bestimmte Geschäftsprozesse gebunden ist.

Gewinnverwendung & Dividende

Da die Dividendenausschüttungsquote relativ konstant auf einem gesunden Level von durchschnittlich ca. 40 % gehalten wird, liegt auch die Dividendensteigerungsrate mit 13 % dank stark wachsender Gewinne deutlich höher als bei der Konkurrenz. Wer sich 2010 Stryker-Aktien mit einer damaligen Dividendenrendite von 1,5 % ins Depot gelegt hat, kassierte 2019 bereits mehr als 5 % Dividende bezogen auf seinen Einstiegskurs. Erstmals ausgezahlt wurde eine Dividende 1992. Seit 1993 verging kein Jahr mehr, in dem die Dividende nicht gesteigert wurde. Während früher noch jährliche Dividenden ausgeschüttet wurden, hat Stryker seit Dezember 2010 zu einer für amerikanische Aktien typischen quartalsweisen Ausschüttung gewechselt. In einigen Quellen macht es deshalb den Anschein, als ob Stryker 2009 seine Dividende einmalig gekürzt hätte, dem ist aber nicht so.

Der restliche Gewinn wird ausschließlich für interne Innovationen, Schuldentilgung und neue Akquisitionen genutzt. Dass Stryker seine Investitionen innerhalb des Kerngeschäfts und benachbarter Bereiche immer wieder aufs Neue meistert, wurde bereits im vorigen Abschnitt dargelegt. Diese Strategie soll auch in Zukunft weiterhin verfolgt werden.

Aktienrückkaufprogramme gab es in den letzten Jahren keine und wurden auch erst einmal keine angekündigt. Der Aktienkurs markiert sowieso ständig neue Allzeithochs und die Aktie ist selten günstig bewertet, weshalb sich Aktienrückkäufe aus meiner Sicht hier auch nicht aufdrängen.

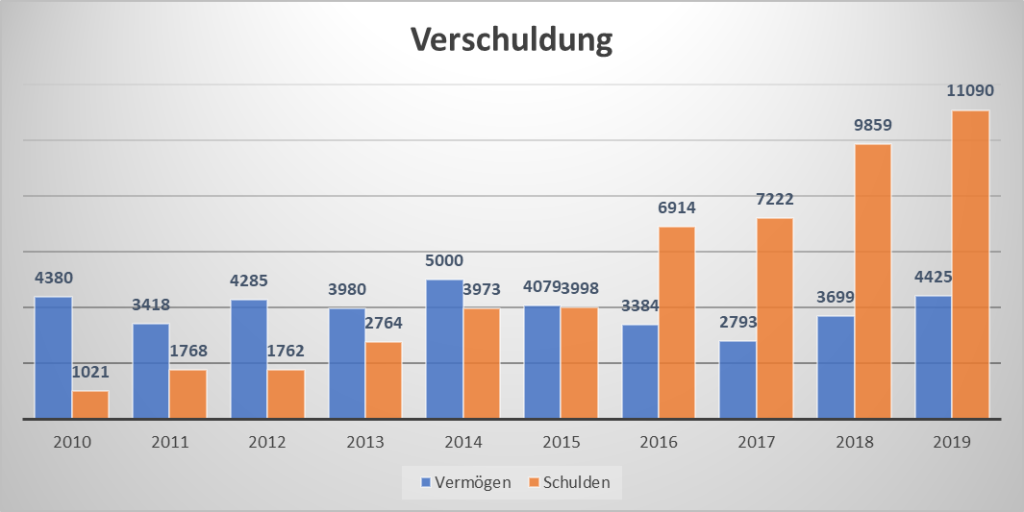

Verschuldung

Im folgenden Diagramm lässt sich gut erkennen, dass die hohe Cash-Quote seit 2010 kontinuierlich zurückgefahren und durch eine moderate Verschuldung abgelöst wurde.

Dies ist auf den ersten Blick eher ein schlechtes Zeichen und identifiziert oftmals kapitalintensive, wenig profitable Geschäftsmodelle. Von mangelnder Profitabilität kann hier jedoch keine Rede sein. Die höhere Verschuldungsquote von aktuell ca. 6,6 Mrd. USD entspricht in etwa dem Vierfachen des aktuellen Free Cashflows und wurde aufgrund der anhaltenden Niedrigzinsphase absichtlich erhöht, um das Geschäft mit günstigem Fremdkapital noch mehr anzukurbeln. Aufgrund seiner hohen Bonität bekommt Stryker langfristige Kredite bzw. Verbindlichkeiten aktuell mit einem Zins von weniger als 2 %. Das entspricht in etwa der durchschnittlichen Dollar-Inflationsrate, wodurch effektiv keine laufenden Kosten für das Fremdkapital anfallen. Trotzdem generieren die damit erworbenen Unternehmen dauerhaft Gewinne, die wiederum die Eigenkapitalrendite in die Höhe treiben und somit uns Aktionären zu Gute kommen.

Vergleichbare Konkurrenz

Johnson & Johnson: Bei der Größe sticht der älteste Wettbewerber Johnson & Johnson mit 126.500 Mitarbeitern und gut 82 Mrd. USD hervor, jedoch teilt sich dessen Geschäft in 47 % Pharma, 18 % Konsumgüter und „nur“ 35 % Medizintechnik auf. Vor allem das Konsumgütergeschäft bremst J&J merklich aus, was Gewinnsteigerungen angeht. Der Riese wurde in den letzten Jahren zunehmend träge. Zwar winkt beim Dividendenaristokraten eine stattliche Dividendenrendite von nahezu 3 %, die auch noch zuverlässig mit ca. 6 % pro Jahr gesteigert wird, beim Umsatz- und Gewinnwachstum kann er allerdings nicht mit seinen kleineren Konkurrenten mithalten. Bezüglich Profitabilität trumpft J&J mit der höchsten Umsatzrendite im Feld von durchschnittlich 17,8 % auf – ein hervorragender Wert.

Fazit: Johnson & Johnson ist ein solides Basisinvestment, mit dem man langfristig eine durchschnittliche Marktrendite von 6 bis 7 % zuzüglich der sicheren Dividende von 2 bis 3 % erzielen kann.

Zimmer Biomet Holdings: Das bereits 1927 gegründete Unternehmen mit Sitz in den USA ist Weltmarktführer beim Vertrieb von Knie- und Hüftgelenkimplantaten. Insgesamt ist der Konzern, der 2014 aus der Übernahme von Biomet durch Zimmer Holdings für 13,4 Mrd. USD hervorging, ausschließlich auf die Herstellung und den Vertrieb von Implantaten spezialisiert und damit wesentlich weniger diversifiziert als Stryker. Obwohl der Markt für Implantate insgesamt stark wächst, scheint der Umsatz des Implantat-Spezialisten in den letzten zehn Jahren wie festgenagelt. Die einzige signifikante Umsatzsteigerung gelang durch den großteils fremdfinanzierten Einkauf des Konkurrenten Biomet. Die Nettoverschuldung konnte seit der Großübernahme auf mittlerweile 7,6 Mrd. USD heruntergefahren werden, was bei einem durchschnittlichen Free Cashflow von knapp 1,5 Mrd. USD und anhaltender Niedrigzinsphase vertretbar ist. Insgesamt machen die Zahlen aber eher den Eindruck, als fehle es dem Konzern an nachhaltiger Innovationskraft, Positionierung und zielführenden Strukturen, was sich sowohl in den Geschäftszahlen als auch im Kursverlauf der Aktie niederschlägt.

Fazit: Aus meiner Sicht geht man mit Zimmer Biomet ein unnötiges Risiko ein, da der Konzern stark konzentriert auf einen kleinen Teil der Medizintechnik ausgerichtet und somit wesentlich schwächer diversifiziert ist. Bisher arbeitet der Konzern zwar hochprofitabel. Sollten die Preise für Implantate zeitweise jedoch einbrechen, kann dies Zimmer Biomet nicht vernünftig ausgleichen. Dass das operative Kerngeschäft kaum noch wächst und einzig durch Zukäufe der Umsatz messbar gesteigert werden kann, spricht ebenfalls nicht für die Aktie. Entsprechend würde ich die Aktie nicht kaufen – völlig unabhängig von der aktuell ohnehin hohen Bewertung und der unzuverlässigen Dividende.

Medtronic: Der heute weltweit größte Medizintechnikhersteller mit einem Umsatz 2019 von 30,9 Mrd. USD begann sein Geschäft vor gut 60 Jahren mit einem Herzschrittmacher. Das 1949 in Dublin gegründete Unternehmen ist seinen Wurzeln treu geblieben und hat mittlerweile bei Herzschrittmachern einen überwältigenden Marktanteil von mehr als 50 %. Dazu kommen Hirnschrittmacher und Neurostimulatoren, Insulinpumpen für Diabeteskranke, verschiedene Herzimplantate wie Stents und ein wenig Operationstechnik. Durchweg Zukunftsmärkte. In den letzten zehn Jahren haben sich die Wachstumsraten von ursprünglich über 10 % auf solide 6 bis 7 % jährlich eingependelt. Das Umsatzwachstum des Kerngeschäfts fällt wie bei Zimmer Biomet eher dürftig aus und muss durch regelmäßige Übernahmen angetrieben werden, was jedoch bisher immer gut gelang.

Fazit: Sowohl beim Geschäftsmodell als auch hinsichtlich der Bilanzen kann der Weltmarktführer für Medizintechnik auftrumpfen. Alle Geschäftsbereiche von Medtronic sollten stark vom demographischen Wandel profitieren. Das Unternehmen ist ausreichend breit aufgestellt, um auf Marktveränderungen reagieren zu können. Die Konstanz schlägt sich auch in der Dividendenhistorie nieder. Aktionäre können sich über aktuell 2,2 % Dividendenrendite freuen, die mit durchschnittlich 9,3 % jährlich gesteigert wird. Von dieser Zuverlässigkeit ist auch in Zukunft weiterhin auszugehen. Ausschließlich beim Wachstum und der Produktpalette sehe ich Stryker deutlich vorn. Dies entscheidet jedoch maßgeblich über die Rendite für uns Aktionäre, weshalb wir uns bei der © Gewinnerportfolio Aktienliste letztlich auch gegen Medtronic und für Stryker entschieden haben.

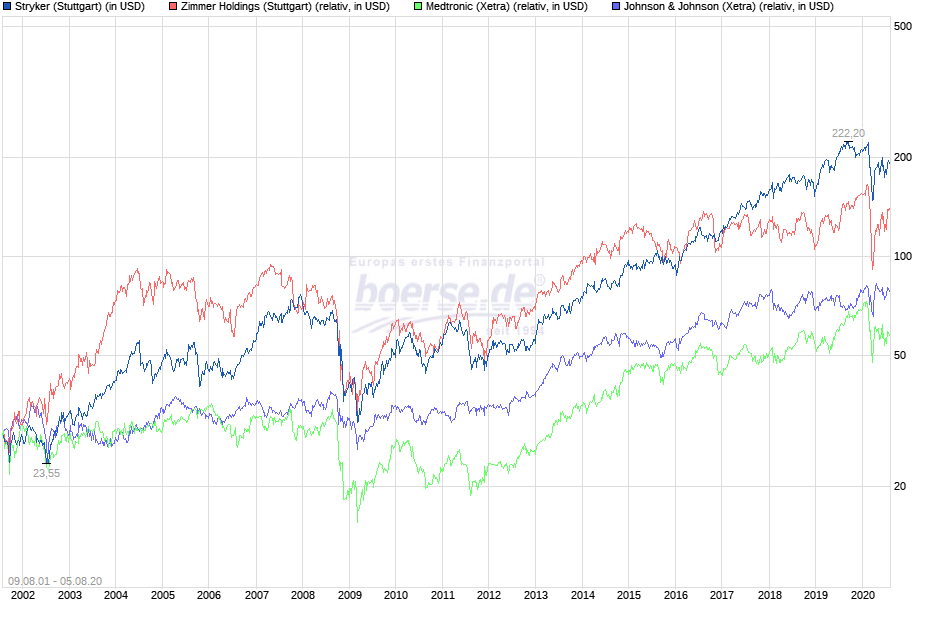

Grundsätzlich suchen wir natürlich ein solides Geschäftsmodell und gute Bilanzkennzahlen, im Endeffekt lässt sich die Suche nach dem besten Unternehmen eines Marktes aber auch ganz banal herunterbrechen: Wir suchen die Aktie, die uns mit hoher Wahrscheinlichkeit in den nächsten Jahren hohe Gewinne beschert – sowohl durch Dividenden als auch durch Kurswachstum. Ein Aktienkurs, der sich über 20 Jahre kontinuierlich von links unten nach rechts oben entwickelt hat, hat in der Regel gute Chancen, dies auch weiterhin zu schaffen. Natürlich muss man vor dem Einstieg immer die aktuelle fundamentale Bewertung prüfen, wie ich es auch im letzten Kapitel dieser Analyse für Stryker tun werde.

Dies erklärt beispielsweise hier den schlechten Verlauf der Medtronic-Aktie (grün) über den dargestellten 20-Jahres-Zeitraum, da diese im Jahr 2001 aufgrund der vorhergehenden Dotcom-Blase mit einem KGV größer 40 im Gegensatz zu manchem Konkurrenten stark überbewertet war. Solch eine Überbewertung kann entweder durch eine kurze und heftige Korrektur oder wie im Beispiel von Medtronic durch einen stagnierenden Aktienkurs bei gleichzeitigen Gewinnsteigerungen über mehrere Jahre langsam abgebaut werden. Entsprechend hätten wir Medtronic damals auch nicht zum Kauf empfohlen.

Das logarithmische 20-Jahres-Chart zeigt letztlich gut, was die vorhergehenden Kurzanalysen bereits angedeutet haben: Zimmer Biomet (rot) ist aufgrund seiner starken Fokussierung auf Implantate stärkeren Risiken ausgesetzt und finanziell schwächer aufgestellt – außerdem fehlt die Konstanz beim Wachstum und seiner Dividendenpolitik. Dies schlägt sich in der hohen Volatilität des Aktienkurses nieder.

Die Verläufe der sehr ähnlich aufgestellten, reinen Medizintechnikhersteller Stryker (blau) und Medtronic (grün) gleichen sich stark. Jedoch konnte Stryker über die 20 Jahre mit 10 % p. a. seine Gewinne steigern – und wuchs somit jährlich um nahezu 4 % schneller als sein direkter Konkurrent.

Johnson und Johnson (lila) besitzt aufgrund seiner breiten Diversifikation und dem hohen Anteil seines Konsumgütergeschäfts die geringste Volatilität, wächst sehr konstant und schüttet dabei gleich zuverlässig wie die beiden anderen Dividendenaristokraten Stryker und Medtronic Gewinne an die Aktionäre aus. Das Kurswachstum passt sich langfristig aber dem Gewinn an und fällt somit deutlich niedriger als bei Stryker aus.

Diese Konkurrenzanalyse wurde bereits im Vorfeld durchgeführt, weshalb nur Stryker als unser klarer Favorit im Medizintechnik-Sektor in die © Gewinnerportfolio Aktienliste aufgenommen wurde und hier ausführlich analysiert wird. Ich will aber nochmal betonen, dass sowohl Johnson und Johnson als auch Medtronic ebenfalls sehr attraktive Unternehmen sind, mit denen man als Privatanleger gute Renditen im Bereich von 7 bis 9 % p.a. erzielen kann, bei günstigem Einkauf entsprechend höher. In dem hochprofitablen Markt für Medizintechnik gibt es eben mehrere Qualitätsaktien. Wer sich für eine der dreien entscheiden muss, dem würde ich aber ganz klar Stryker empfehlen. Aufgrund des deutlich schnelleren nachhaltigen Wachstums würde ich nicht ausschließen, dass sich Stryker innerhalb der nächsten zehn Jahre als Weltmarktführer im ingesamt stark wachsenden Markt für Medizintechnik durchsetzt. An dieser möglichen Entwicklung wollen wir unbedingt teilhaben.

Burggraben (Moat)

Immaterielle Vermögenswerte

Offensichtliche Wettbewerbsvorteile hat sich Stryker über die gesamte Unternehmensgeschichte hinweg durch seine zahlreichen medizintechnischen Zulassungen und Patente für unterschiedliche Länder und Märkte erkauft und erarbeitet. Allein die Liste der Patente, die eigene und aufgekaufte Erfindungen vor unzulässiger Nachahmung schützen, ist nahezu endlos: https://www.stryker.com/us/en/about/patents.html

Den größten Wettbewerbsvorteil hat sich Stryker in den letzten Jahrzehnten jedoch durch seine Konzernmarke und die vielen Tochtermarken aufgebaut, die mittlerweile jeder Einkäufer für Krankenhäuser oder Arztpraxen in der Regel mehrmals pro Woche in sein System eintippt. Seit vielen Jahren ist es das ausgesprochene Ziel von CEO Kevin A. Lobo, die Marke(n) für all seine Geschäftsbereiche bzw. übernommenen Produkte so stark in den Köpfen von Strykers Kunden zu verankern, dass Strykers Produkte zukünftig die offensichtliche Wahl bei der Kaufentscheidung sein werden.

Dies nennt man den Lock-In-Effekt (engl. verriegeln). Das heißt, es gibt kaum klassische Wechselkosten für Kunden, die andere Produkte auswählen oder den Zulieferer wechseln. Aber jeder Einkäufer, der sich für ein anderes Produkt entscheidet, wird bei ausreichender Marktdurchdringung und Bekanntheit der Marke in die Verlegenheit kommen, sich für die Wahl des Konkurrenzprodukts rechtfertigen zu müssen. Ein ähnliches Konzept verfolgt beispielsweise Siemens mit seinen speicherprogrammierbaren Steuerungen im deutschsprachigen Raum.

In der gesamten Medizinbranche und insbesondere im OP-Saal bleibt wenig Spielraum für Experimente. In vielen Bereichen hat es Stryker so bereits geschafft, durch seine für Zuverlässigkeit und Qualität bekannte Marke ein hohes Vertrauen bei Krankenhausmanagern, führenden Einkäufern und nicht zuletzt bei den operierenden Ärzten aufzubauen. Vor allem bei riskanten Eingriffen oder neuen Methoden wird das hochwertige Produkt einer bewährten Marke oftmals als „weiche Absicherung“ gegenüber den Krankenversicherungen und Patienten herangezogen, weil dieses leicht zu verargumentieren ist.

„Man habe keine Kosten gescheut und sich auf den erprobten Marktführer der Produktsparte verlassen.“ Dies ist das Wunschszenario, das Kevin A. Lobo und sein Management-Team für jedes ihrer Produkte anstrebt und an dem man sich bei jeder strategischen Übernahme orientiert.

Eine tiefgreifendere Erklärung des nach Lobo benannten Tuck-In-Effekts (engl. hineinstecken) findet sich in folgendem Portrait des CEOs: https://chiefexecutive.net/inside-kevin-lobos-growth-engine/

Schaut man sich das Führungsteam um CEO Lobo, dessen inspirierende Unternehmenskultur und den Aufsichtsrat mit Homer Strykers Enkelin an, könnte man selbst das Management als Wettbewerbsvorteil bezeichnen. Auch wenn dies per Definition einen eher schwächeren Burggraben darstellt, trägt die gute Führung sicherlich ihren Teil zum Erfolg des Unternehmens bei.

Größe

Aus der mittlerweile enormen Größe von Stryker als einer der weltweit umsatzstärksten Medizintechnik-Konzerne resultieren diverse Skalierungseffekte, die sich vor allem hinsichtlich der Profitabilität positiv auswirken. Durch ein von Jahr zu Jahr größer werdendes Vertriebs- und Marketingnetzwerk kommen ständig neue Krankenhäuser und Arztpraxen hinzu. Aufgrund des Angebots spezieller Nischenprodukte, bei denen es kein Konkurrenzprodukt gibt, schafft es Stryker, auch in völlig neuen Märkten und Regionen Fuß zu fassen. Einmal als Zulieferer im ERM-System des Kunden qualifiziert, steigen mit den guten Erfahrungen in der Regel auch schnell die Umsätze, da mit der Zeit kontinuierlich weitere Erzeugnisse von Stryker bezogen werden.

Dazu kommen die erheblichen Kostenvorteile gegenüber Mikrounternehmen. Die dadurch höhere Gewinnmarge und der höhere freie Cashflow erlauben wiederum größere Investitionen in Akquisitionen, Marketing, Forschung und Entwicklung. So schließt sich der Kreis und die logische Konsequenz ist ein höheres Wachstum als die Konkurrenz, die langfristig oftmals entweder aufgekauft oder aus dem Markt gedrängt wird.

Markteintrittsbarrieren

Obwohl es mehr als 32.000 Hersteller medizinischer Geräte gibt, sind die Barrieren für Start-Ups in dieser Branche enorm. Allein die Entwicklung, Zulassung, Patentierung und der Anlauf einer Serienproduktion von medizintechnischen Produkten ist extrem kapitalintensiv. Deshalb spezialisieren sich viele Newcomer auf winzige Nischenprodukte und regionale Märkte. Aus den oben genannten Gründen werden die allermeisten aber weniger zu ernsthafter Konkurrenz als vielmehr zu attraktiven Übernahmezielen für Stryker.

Aussichten & Chancen

Aussichtsreicher könnte die Zukunft für ein Unternehmen kaum sein. Bei Stryker treiben aus meiner Sicht gleich drei gesellschaftliche Megatrends das aktuelle und zukünftige Wachstum voran.

Steigende Weltbevölkerung

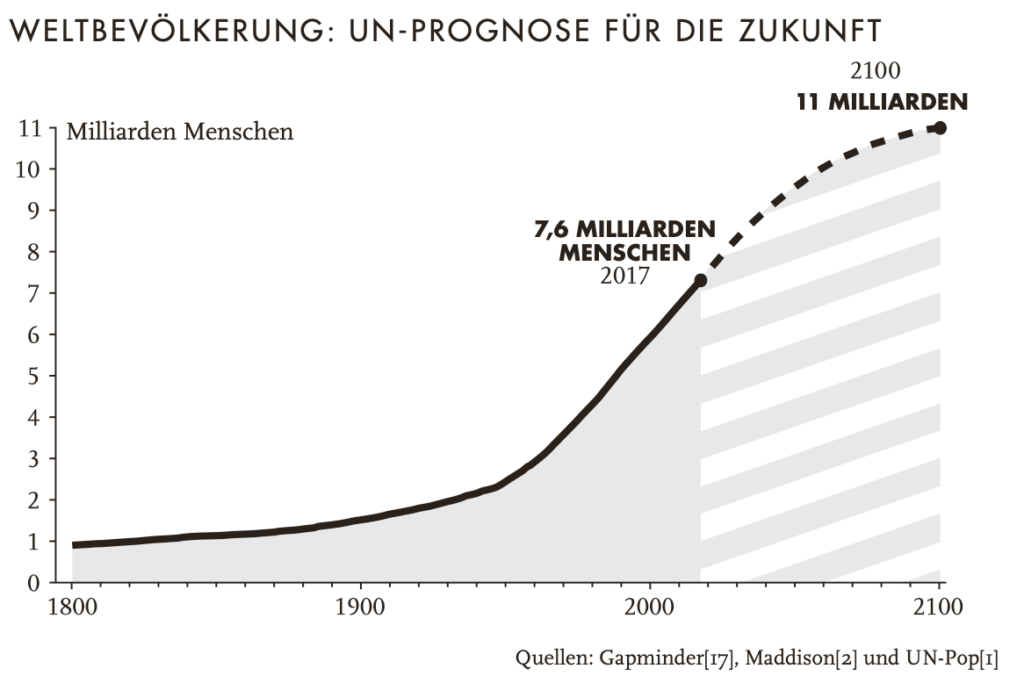

Der offensichtlichste, von dem grundsätzlich alle unsere Qualitätsaktien profitieren, ist die steigende Weltbevölkerung.

Aktuell leben laut Weltbevölkerungsuhr ca. 7,8 Mrd. Menschen auf der Erde. Es wird prognostiziert, dass bis 2050 ca. 10 Mrd. Menschen die Erde bewohnen werden. Mehr Menschen bedeuten auch mehr Häuser, mehr Lebensmittel und natürlich auch mehr medizinische Versorgung.

Wachsende Mittelschicht in Schwellen- & Entwicklungsländern

Hinzu kommt, dass in den ärmeren Teilen der Welt und vor allem in den Schwellenländern von Tag zu Tag mehr Menschen in den Mittelstand aufsteigen. Das heißt, bisher relativ arme Familien können sich endlich auch die für uns mittlerweile völlig selbstverständlichen Dinge wie gesunde Lebensmittel, ein eigenes Auto und medizinische Versorgung leisten. Aktuell macht Stryker mehr als 70 % seines Umsatzes in den USA. In den letzten Jahrzehnten konnten sich jedoch in den bevölkerungsstärksten Ländern wie China und Indien auch nur die Reichsten ein Knieimplantat oder eine neue Hüfte leisten. Die Kosten für die Implantation einer neuen Kniescheibe belaufen sich aktuell auf durchschnittlich mehr als 15.000 USD. Doch die Löhne in den Großstädten der Schwellenländer steigen schnell – und damit auch der Kundenkreis möglicher Stryker-Patienten. Stryker hat dies längst erkannt und investiert seit einigen Jahren verstärkt in Europa und Asien.

Mehr zu diesen beiden Trends erfährst du in diesem Blog-Beitrag auf unserer Website.

Demographischer Wandel

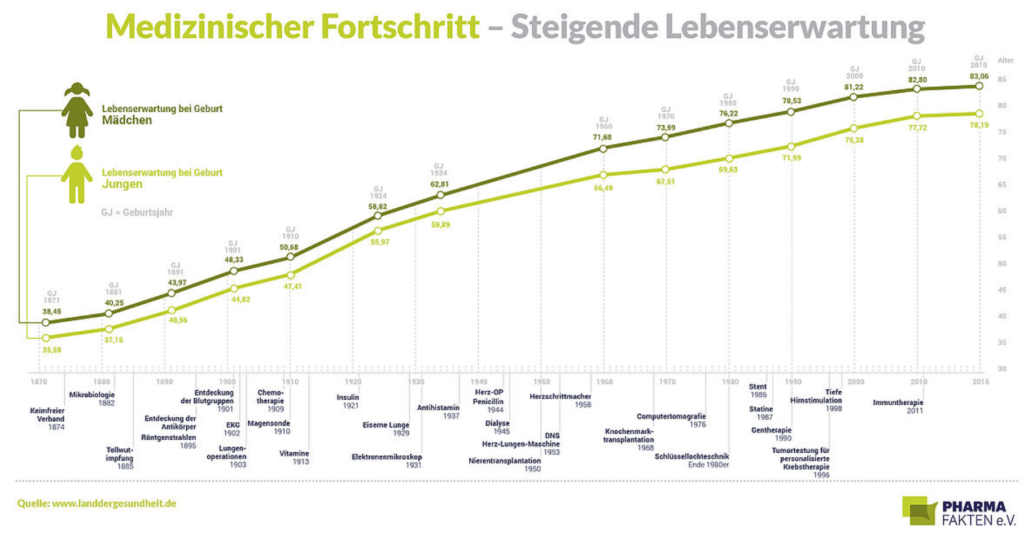

Der wichtigste Wachstumstrend für Stryker liegt aber eindeutig in der Veränderung unserer Demographie. Durch flächendeckenden Wohlstand, höhere Sicherheit, medizinischen Fortschritt und bewusstere Ernährung und Lebensweise stieg die Lebenserwartung der Menschen weltweit im letzten Jahrhundert drastisch an. Während ein 1900 geborenes Kind weltweit durchschnittlich ca. 42 Jahre alt wurde, wird ein Baby, das heute das Licht der Welt erblickt, im Mittel stolze74 – Entwicklungsländer mitinbegriffen. Die Zahlen schwanken je nach Untersuchung teils um bis zu 5 Jahre. Der Trend ist jedoch immer derselbe und wird von nachfolgender Grafik inklusive der wichtigsten medizinischen Erforschungen sehr anschaulich visualisiert.

Das nachfolgende Bild zeigt unseren Globus mit den je nach Heimatland sehr unterschiedlichen Lebenserwartungen für uns Menschen. Eigentlich hätte diese Karte auch nach Entwicklungsstand bzw. Industrialisierung der jeweiligen Länder eingefärbt werden können. Es hätte sich dasselbe Muster ergeben. Dies zeigt, dass mit steigendem Wohlstand auch die Lebenserwartung erheblich steigt. Besonders bevölkerungsreiche Länder wie Indien und der gesamte afrikanische Kontinent haben dabei langfristig noch ein enormes Steigerungspotenzial.

Die letzte Grafik zu diesem spannenden Thema zeigt die Entwicklung der Lebenserwartung weltweit bei der Geburt in Jahren – aufgeteilt nach repräsentativen Ländern. Die Größe der Kreise stellt dabei die jeweilige Bevölkerungszahl dar.

Nicht umsonst ist die Rede vom Jahrhundert der gewonnenen Lebensjahre. Und diese Entwicklung ist global gesehen noch längst nicht am Ende.

Körperliche Gesundheit als teures Gut

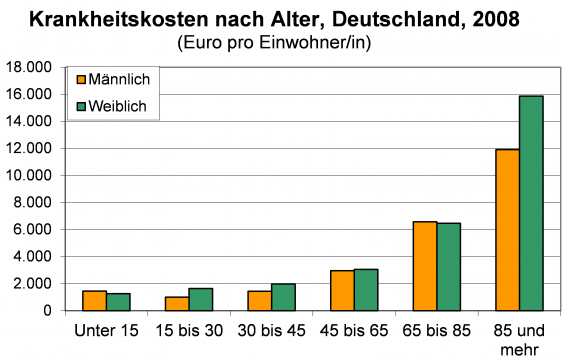

Der besonders kritische Leser könnte sich nun fragen, was die alternde Gesellschaft nun konkret für einen Gesundheitskonzern wie Stryker bringt. Diese Antwort blieb ich bisher schuldig. Das folgende Diagramm, welches die Krankheitskosten nach Alter in Deutschland darstellt, sollte hier aber für mehr Klarheit sorgen.

Mithilfe der Grafik lässt sich einfach ausrechnen, dass bereits eine über 85-jährige deutsche Frau die 8-fachen Kosten zur Erhaltung ihrer Gesundheit verursacht wie eine Frau mittleren Alters von 30 bis 45. Dass die Lebenserwartung für deutsche Mädchen mit Geburtsjahr 2020 bereits bei 83,6 Jahren liegt und bis 2060 auf bis zu 88 Jahre steigen soll, dürfte Stryker & Co. positiv in die Zukunft blicken lassen.

Risiken

Starke Konkurrenz

Wie bereits mehrfach erläutert, ist nicht nur Dr. Homer Stryker im vergangenen Jahrhundert aufgefallen, dass die menschliche Gesundheit ein hochprofitabler Zukunftsmarkt sein könnte. Tausende kleine Hersteller und einige gigantische MedTech-Konzerne – teilweise sogar umsatzstärker als Stryker – setzen alles daran, um ihren Anteil am Geschäft mit dem menschlichen Körper möglichst schnell zu vergrößern. Auch wenn es bei den Zahlen von Stryker teilweise nicht so aussieht: Der Markt ist stark umkämpft, Monopole oder Duopole gibt es in der Regel nur in Nischen. Deshalb ist ständige Innovation und Weiterentwicklung des Unternehmens von enormer Relevanz und die richtige Ausrichtung des Konzerns absolut kein Selbstläufer.

Technologische Disruption

Aufgrund der riesigen Produktpalette und dem allgemein komplexen, hochtechnologischen Geschäftsfeld sind Mikrotrends auf Produktebene für Außenstehende kaum nachvollziehbar. Entsprechend muss man sich von dem Gedanke trennen, die Aktien rechtzeitig verkaufen zu können, falls Stryker Marktanteile durch technologische Disruption unterschiedlicher Produktgruppen verlieren wird. Aufgrund Strykers breit gefächertem Produktsortiment und seinen zahlreichen patentierten Erfindungen sollte dieses Risiko letztlich aber überschaubar sein. Im schlimmsten Fall könnte das bisher hohe Wachstum durch schnell wachsende, kleine Konkurrenzunternehmen gedämpft werden. Dies wäre aber aller Wahrscheinlichkeit nach wiederum ein sehr schleichender und identifizierbarer Prozess.

Starke Abhängigkeit vom USA-Geschäft

Wie so oft stehen auch bei Stryker den hohen Wachstumschancen durch die Globalisierung ein gleichzeitig etwas erhöhtes Risiko gegenüber. Zwar werden unheimlich viele Produkte angeboten, bisher haben sich die meisten aber nur auf dem nordamerikanischen Kontinent wirklich durchgesetzt. Auch wenn die USA ein attraktiver Markt ist und durch den demographischen Wandel genügend Wachstumspotenzial bietet, würde eine globalere Ausrichtung dem Unternehmen sicher guttun und die Abhängigkeit von der US-amerikanischen Politik und Wirtschaft reduzieren.

Verschuldung & Akquisitionen

In der Regel übernimmt Stryker wesentlich kleinere, weniger profitable Unternehmen, deren Produkte einen strategischen Mehrwert bieten. Anschließend werden diese bestmöglich integriert und so über wenige Jahre deren Ertragskraft um ein Vielfaches gesteigert. Natürlich steckt eine gewisse Systematik dahinter, weshalb die Ergebnisse in der Vergangenheit auch meist erfreulich waren. Trotzdem steckt in jeder Akquisition ein gewisses Risiko hinsichtlich nicht reibungslos funktionierenden Eingliederungen oder Imageschäden durch später aufgedeckte Skandale wie bei Bayers Tochter Monsanto.

Hinzu kommt, dass sich Stryker in den letzten Jahren durch zahlreiche Übernahmen bewusst sukzessive stärker verschuldet hat. Die sich dahinter verbergende Strategie, den sogenannten Leverage-Effekt ausnutzen zu wollen, birgt zusätzliche Risiken hinsichtlich Zahlungsfähigkeit bei steigendem Leitzins – auch wenn dieses Szenario nach der Geldschwemme während der Corona-Pandemie eher unwahrscheinlich ist.

Kosteneinsparungen im Gesundheitsbereich

Dass der Zielmarkt – unsere alternde Gesellschaft – wegbrechen könnte, halte ich für nahezu ausgeschlossen. Die aktuell herrschende Pandemie wirkte sich zwar kurzfristig eher negativ für Stryker aus, da einige Bereiche der Krankenhäuser vorrübergehend geschlossen und insbesondere orthopädische Operationen verschoben wurden. Sie zeigte aber eines deutlich: Selbst während einer Pandemie zählt die Weltbevölkerungsuhr täglich hunderttausende zusätzliche Menschen und auch die Lebenserwartung steigt nach wie vor.

Ein höheres Risiko bergen jedoch regulatorische Maßnahmen. Vor allem in Europa werden die meisten OPs durch Krankenkassen bezahlt und viele Krankenhäuser vom Staat betrieben. Entsprechend willkürlich kann die Auswahl der Zulieferer für Medizintechnik teilweise ausfallen. Dazu kommt eine schwierige Verhandlungsposition gegenüber großen Abnehmern wie staatlichen Krankenhäusern, denen teilweise drastische Kosteneinsparungen und unflexible Abrechnungsmodelle vom Gesundheitsministerium vorgeschrieben werden. Und nicht nur die amerikanischen Demokraten wollen sich bereits seit vielen Jahren am deutschen Gesundheitssystem orientieren.

Trotz allem wird bis heute auch in Europa sehr viel Geld mit Medizintechnik verdient und dabei hohe Gewinnmargen erzielt. Da in den letzten Jahren und nun verstärkt durch Covid-19 in vielen Ländern die Bereitschaft gewachsen ist, das Gesundheitssystem aufzurüsten und höhere Budgets für Krankenhäuser im Haushalt einzuplanen, sollten die Sparprogramme meiner Meinung nach ihren Hochpunkt bereits überschritten haben. Langfristig ist Gesundheit eben doch das höchste Gut des Menschen.

Fazit

Die Stryker Corp. ist ein sehr breit diversifiziertes und trotzdem dynamisches Medizintechnik-Unternehmen. Seinem Geschäftsmodell zufolge könnte man Stryker als den „Schaufelverkäufer im Goldrausch“ bezeichnen. Kaum eine Arztpraxis oder ein Krankenhaus kommt langfristig um Strykers Produktpalette mit insgesamt mehr als 60.000 Produkten herum. Diese wächst kontinuierlich von Jahr zu Jahr – und damit auch die Umsätze und Gewinne.

Gründe für das nachhaltige Wachstum von jährlich ca. 10 % sind unter anderem der von CEO Lobo geprägte Lock-In-Effekt und die konsequente Übernahmeserie kleinerer Wettbewerber. Da mit diesem hohen operativen Wachstum keiner der direkten, teilweise noch größeren Konkurrenten mithalten kann – diese spielen eher im Bereich von 6 % p. a. – ist es gut denkbar, dass Stryker in den nächsten zehn Jahren der Sprung zum alleinigen Weltmarktführer gelingt. Ich sehe keinen Grund, weshalb das Wachstum mittelfristig abflachen sollte. Dazu kommt eine Dividendenrendite von durchschnittlich 1,5 %, die jährlich ebenfalls mit gut 10 % gesteigert wird. Somit können wir Aktionäre auf lange Sicht mit einer jährlichen Gesamtrendite von 11 bis 12 % bestehend aus Kurswachstum und Dividenden rechnen – solange wir die Aktie zu einem fairen Preis einkaufen. Dazu mehr im letzten Abschnitt.

Stryker bietet somit eine jährliche Rendite, die weit über dem Marktdurchschnitt von 6 bis 8 % liegt. Hinzu kommt die sehr zukunftssichere Branche, in der Stryker hervorragend positioniert ist. Seine Zukunft ist sowohl durch etliche Zukäufe als auch durch die eigene Innovationspipeline aus dem Bereich Forschung & Entwicklung gesichert. Aus meiner Sicht gehört Stryker deshalb in jedes langfristig ausgerichtete Depot und wird uns Aktionären noch über einige Jahre bis Jahrzehnte viel Freude bereiten.

Um auf die Eingangsfrage zurück zu kommen: Falls du im Rentenalter einmal eine künstliche Hüfte von Stryker brauchen solltest, hoffe ich, dass du dich als gelassener und mittlerweile vermögender Stryker-Aktionär voller Zuversicht auf das bequeme OP-Bett von Stryker legst und dir nach der Reha zur Erholung erst einmal einen schönen Urlaub von Strykers üppigen Dividenden leistest.

Fundamentale Bewertung (September 2020)

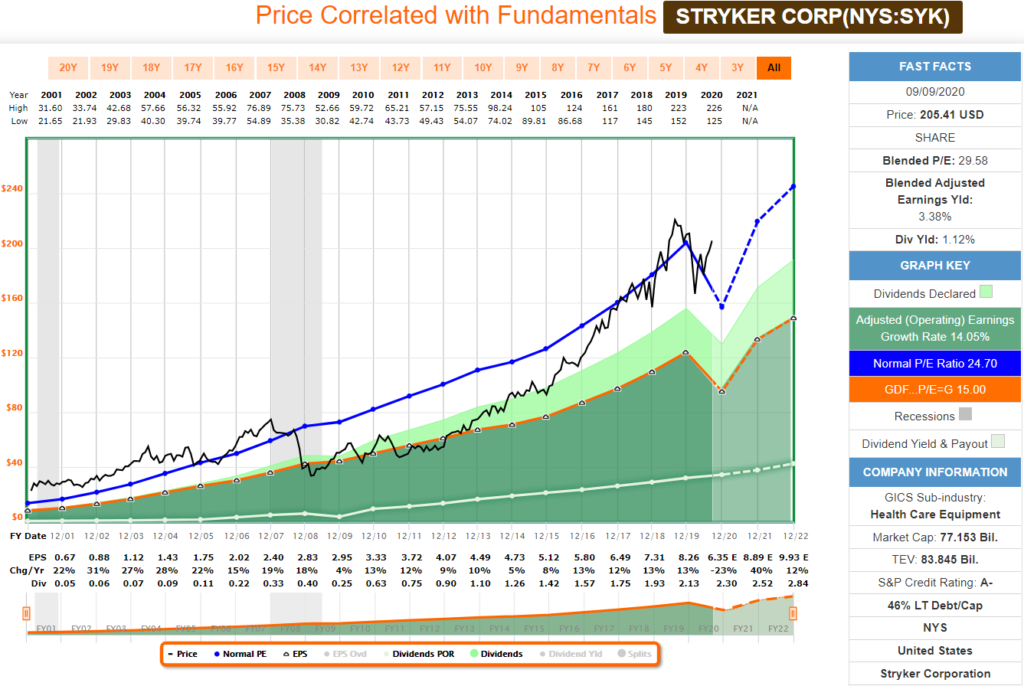

Zuguterletzt noch einen kurzen Blick auf den fairen Wert der Stryker-Aktie und deren aktuelle Bewertung an der Börse. Wer bei Stryker in den letzten zehn Jahren auf starke Rücksetzer wartete, der konnte lange warten. Deshalb nähern wir uns dem fairen Wert wie gewohnt mit fundamentalen Kennzahlen. Das KGV bezogen auf die 2019 erzielten Gewinne liegt derzeit bei 36,5 und damit deutlich oberhalb des durchschnittlichen KGVs der letzten 20 Jahre von 24,7 – gekennzeichnet durch die blaue Linie im FastGraph. Solch eine hohe Bewertung kann selbst durch die von Analysten mit 14 % p.a. sehr hoch eingeschätzte Gewinnsteigerungsrate für die nächsten Jahre nicht gerechtfertigt werden. Zudem schätze ich das Gewinnwachstum von Stryker in Zukunft etwas konservativer auf ungefähr 10 % pro Jahr. Dadurch ergibt sich ein aktuelles PEG-Ratio, also KGV geteilt durch Gewinnwachstum, von 3,65. Aufgrund des erhöhten Preises der Aktie fällt bei einem heutigen Kauf zusätzlich die Dividendenrendite mit 1,1 % für Stryker-Verhältnisse eher niedrig aus.

Entsprechend ist mir die Aktie für einen jetztigen Ersteinstieg als Einmalinvestition deutlich zu teuer. Der Regression zur Mitte folgend besteht das Risiko einer kurz- bis mittelfristigen Korrektur, da auch die Gewinne von Stryker 2020 aufgrund der Corona-Pandemie etwas schwächer als gewohnt ausfallen werden.

Langfristig ist die Stryker-Aktie meiner Meinung nach jedoch extrem vielversprechend und aussichtsreich, weshalb ich selbst beispielsweise vor wenigen Monaten einen kleinen Aktien-Sparplan für Stryker eingerichtet habe. Dies würde ich auch jedem empfehlen, der bisher nicht investiert ist und noch die Medizintechnik gerne in seinem Depot abbilden möchte. Sollte die Aktie für längere Zeit hoch bewertet bleiben, kannst du bereits kontinuierlich vom Kurswachstum profitieren und hast nicht das Gefühl, etwas zu verpassen. Falls die Aktie jedoch in nächster Zeit deutlich korrigiert und ein faires KGV erreicht, kannst du die erste von beispielsweise zwei größeren Tranchen investieren.

Über die Frage, wo bei Stryker das faire KGV liegt, lässt sich ausgiebig streiten. Bei einem soliden Unternehmen mit konstant hohen Gewinnsteigerungen und blendenden Zukunftsaussichten, das zudem als zuverlässiger Dividendenaristokrat mit interessantem Geschäftsmodell in der Aktionärsszene relativ populär ist, sind Unterbewertungen aktuell eher unwahrscheinlich. Vielen ist mittlerweile klar, dass Stryker eine rosige Zukunft bevorsteht. Entsprechend sind solch günstige Kurse wie nach der Finanzkrise 08/09 auch vorerst nicht mehr zu erwarten. Trotzdem korrigierte die Aktie beispielsweise während des Corona-bedingten Drawdowns im März 2020 kurzzeitig auf bis zu 126 USD, was einem KGV 2019 von 22 entspricht. Dies wäre sicher ein guter Einstiegspunkt gewesen – aber im Nachhinein ist man natürlich immer schlauer.

Letztlich schwanken die Nettogewinne bei Stryker – im Gegensatz zu den im FastGraph auf der orangen Linie dargestellten bereinigten operativen Gewinne – jedoch zu stark, um das KGV als einzige Kennzahl zur Bewertung der Aktie heranzuziehen. Sonstige Kennzahlen bezüglich Profitabilität wie Umsatzrendite (14,0 %), Verhältnis aus freiem zu operativem Cashflow (70,4%), Eigenkapitalrendite (16,3 %) und finanzieller Aufstellung wie Verschuldungsquote (4x Free Cashflow), Eigenkapitalquote (42,45 %) sowie die hohen Wachstumsraten von ca. 10 % überzeugen durchweg. Spätestens mit Kenntnis der Unternehmensstrategie ist auch die leicht erhöhte Verschuldungsquote akzeptabel.

Den fairen Wert der Aktie ermittle ich deshalb aus der Erwartungshaltung für die Zukunft und einer Kombination aus freien Cashflows, bereinigtem EBIT und Nettogewinnen. Dazu bietet FastGraphs ebenfalls einige Tools und Einstellmöglichkeiten, die genaue Beschreibung würde hier jedoch zu weit führen. Letztlich ist und bleibt die Aktienanalyse eben keine reine Wissenschaft, sondern eine Kunst.

Um es nun abschließend auf den Punkt zu bringen, verwende ich zur Erläuterung trotzdem das KGV als bekannteste Kennzahl in abgewandelter Form:

Das Kurs-Gewinn-Verhältnis kann unter Berücksichtigung der letztjährigen Gewinne vereinfachend folgendermaßen herangezogen werden. 2018 lagen die Nettogewinne bei 9,50 USD, 2019 bei 5,57 USD und 2020 werden Gewinne von 6,35 USD erwartet. Der Durchschnitt dieser drei Jahre liegt demnach bei 7,15 USD. Ein faires KGV liegt für einen Fastgrower wie Stryker im Bereich von 20 bis 25. Die erste Tranche kann also bereits bei einem KGV von 25 getätigt werden. Bezogen auf den Durchschnittsgewinn von 2018 bis 2020 entspricht dies einem Aktienkurs von 178 USD / 151 €.

Allerspätestens bei einem Kurs von 143 USD / 121 €, also einem 20er KGV, würde dir jedoch empfehlen, mit einer Einmalzahlung zuzuschlagen bzw. nachzukaufen. Bei diesem Kurs sind Gesamtrenditen von mindestens 10 % p.a. auf die nächsten zehn Jahre selbst bei konservativer Betrachtung durchaus wahrscheinlich. Falls die Aktie um weitere 15 % fallen würde, könnte entsprechend mit einer letzten Tranche die Position final aufgestockt werden. Letztlich gilt bei Stryker aus meiner Sicht aber: Dabei sein ist alles. Egal, ob mit Sparplan über mehrere Jahre oder via Single Shots bei fairer oder unterdurchschnittlicher Bewertung.

Quellen

– https://investors.stryker.com/home/default.aspx

– 2019 Annual Report (February 02, 2020)

– Second Quarter 2020 results (July 30, 2020)

– https://en.wikipedia.org/wiki/Stryker_Corporation

– https://chiefexecutive.net/inside-kevin-lobos-growth-engine/

– https://www.welt.de/gesundheit/article155525388/Wo-die-Menschen-am-laengsten-leben.html

– https://gewinnerportfolio.de/altersvorsorge-mit-aktien/

– https://www.fastgraphs.com/fast-graphs/

– https://www.gurufocus.com/stock/SYK/summary

– https://www.gurufocus.com/stock/MDT/summary

– https://www.gurufocus.com/stock/ZBH/summary

– https://www.gurufocus.com/stock/JNJ/summary

– https://kurse.boerse.ard.de/ard/kurse_einzelkurs_uebersicht.htn?i=78248

– https://www.boerse.de/chart-tool/

Haftungsausschluss

Hierbei handelt es sich um keine Kaufempfehlung. Dieser Artikel soll zur eigenen Analyse hinzugenommen werden. Der Autor dieses Artikels hält momentan Aktien von Stryker. Die Analyse kann Fehler enthalten.

Trete unserer Facebook Community bei und verpasse keine wertvolle Analyse mehr!

Schreibe einen Kommentar

Du musst angemeldet sein, um einen Kommentar abzugeben.