Die Börsenkurse haben in den vergangenen Wochen einige Verluste hinnehmen müssen. Grund dafür sind das Corona-Virus und die Panik, die es in die Märkte bringt. Wie sollten langfristige Investoren mit dieser Situation umgehen und was sollten sie nun machen? War der Corona-Crash vorhersehbar oder nicht? Welche Auswirkungen hat der Corona-Crash für unsere langfristige Strategie?

Um noch eines vorwegzunehmen: In diesem Artikel geht es um die Betrachtung der Börse. Die gesundheitlichen und finanziellen Folgen der globalen Pandemie sind sicherlich nicht zu verharmlosen. An dieser Stelle, bleibt gesund und nehmt Rücksicht auf andere.

War der Corona-Crash vorhersehbar?

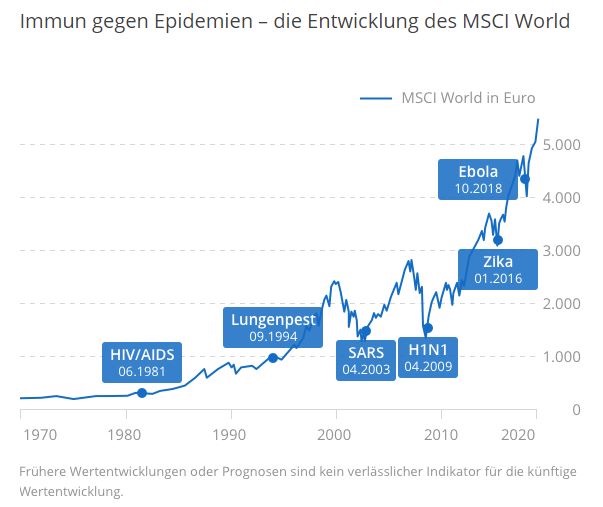

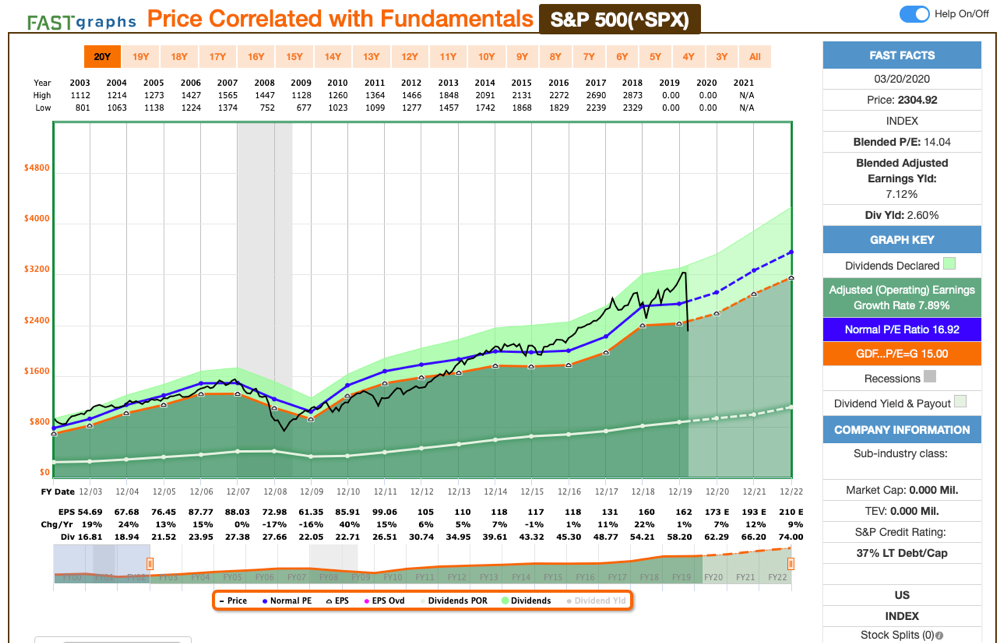

In der jüngsten Vergangenheit war ein Großteil der Aktien teuer bewertet. Das lässt sich mit Sicherheit so sagen. Betrachten wir den S&P 500, dann hatte der Index ein KGV von ca. 19 (gemessen seit 2002). In nur sehr wenigen Fällten in der Vergangenheit war der S&P 500 teurer bewertet. Somit können wir sagen, ja, Aktien waren zuletzt teuer bewertet. Das galt jedoch nur für den gesamten Index, es bedeutet nicht, dass einzelne Aktien nicht dennoch „günstig“ bewertet sind. Eine Korrektur hatte sich somit angebahnt, jedoch hätte das KGV auch noch höher steigen können, bis es zu einer Korrektur kommt. Dass nun der Corona-Virus diese Korrektur auslöst, konnte man nicht vorhersehen. In der Vergangenheit der Weltgeschichte gab es schon einige Epidemien oder Pandemien, jedoch hatte keine davon einen Börsencrash ausgelöst. Allerdings gab es zur gleichen Zeit schon Korrekturen an der Börse, wie z. B. das SARS-Virus 2003 und 2009 die Schweinegrippe, um zwei Beispiele zu nennen.

Die Panik an den Märkten kommt daher, dass sämtliche Regierungen eine Abschottung der Bürger vornehmen. Nur noch systemrelevante Läden dürfen öffnen und alles, was nicht notwendig ist, bleibt vorerst geschlossen. Da es aktuell keine klare Linie gibt, reagiert die Börse sehr kritisch, da keiner weiß, wann dieses Spektakel enden wird. Dementsprechend reagieren vor allem institutionelle Anleger sehr pessimistisch, da die hohe Volatilität ein erhöhtes Risiko für diese Anleger bedeutet.

Eine Korrektur hatte sich zwar angebahnt, aber wirklich vorhersehen konnte sie keiner. Da es in der Geschichte schon Pandemien gab, die keine Börsencrashs ausgelöst hatten. Aktuell befindet sich der S&P 500 bei einem KGV von 14 (22.03.2020). Das historische Mittel des KGVs liegt bei 17.

Hat der Corona-Crash Auswirkungen auf unsere langfristige Strategie?

Hier kommt ein klares NEIN! Wer eine langfristige Buy&Hold-Strategie verfolgt, der wird immer mit der ein oder anderen Korrektur zu tun bekommen. Korrekturen gehören zum Börsen-Dasein. Wir wissen, dass es passieren kann und wird, jedoch können wir diese Korrekturen nicht eindeutig vorhersehen. Daher sollten größere Korrekturen uns auch nicht aus der Bahn werfen. Ganz im Gegenteil, wir sollten die Gelegenheit nutzen, um günstiger Aktien einzukaufen. Aktien sind heute um ca. 30 % günstiger als noch vor wenigen Wochen. Als die Märkte stiegen, waren alle euphorisch und wollten mehr Aktien kaufen. Kaum sinken die Kurse, will keiner mehr Aktien haben. Jedoch ist es eine ausgezeichnete Gelegenheit, sein Depot mit billigeren Preisen aufzustocken.

Im Moment gehen die Meinungen sehr weit auseinander. Die einen sehen den größten Crash aller Zeiten und die anderen nutzen schon die Gelegenheit, günstiger einzusteigen. Eines muss klar sein, wenn alle wieder fleißig am Kaufen sind, dann sehen wir an der Börse wieder neue Hochs, so wie vor einigen Wochen. Dass es nun zwei Meinungen gibt, ist nur logisch, denn die Kurse würden nicht fallen, wenn es nicht auch Leute geben würde, die im Moment verkaufen. Für die Optimisten sollte klar sein, aktuell die Gelegenheit schon nutzen und nicht ewig warten. Die Menschheit wird auch diese Krise überstehen und dann werden die Börsen wieder neue Allzeithochs sehen. Die Börse hat nun mal keine Wohlfühlkorrekturen. Fallende Kurse bedeuten auch immer schlechte Nachrichten.

Was sagt der Altmeister Warren Buffett dazu?

„Be fearful when others are greedy and greedy when others are fearful”

Wann kaufe ich im Corona-Crash nach?

Die meisten, die im Moment Aktien kaufen wollen, stellen sich vermutlich die Frage, wann der beste Punkt zum Einstieg ist. Den gibt es nicht. Zumindest kann diesen Punkt aktuell niemand bestimmen. Im Nachhinein können wir den Boden sehr wohl nennen und ausrechnen, was unsere potentielle Rendite gewesen wäre, wenn wir genau da gekauft hätten. Von diesem Gedanken sollten wir uns aber lösen, denn die wenigsten werden diesen Punkt genau treffen und dann ist es in den meisten Fällen auch Glück. Bei einer langfristigen Strategie ist der perfekte Einstieg auch nicht so wichtig. „Time in the market beats timing the market.“

Um aber trotzdem aktiv zu werden, haben wir eine einfache Strategie, welche jeder anwenden kann. Große Korrekturen haben häufig wenig mit Rationalität zu tun. Deshalb rauschen die Kurse auch schlagartig ab. Aus diesem Grund empfehlen wir an dieser Stelle regelmäßige Nachkäufe nach gewissen Schwellen.

Ein einfaches Beispiel wäre:

- Erste Tranche bei -15 %

- Zweite Tranche bei -30 %

- Dritte Tranche bei -40 %

- Vierte Tranche bei -50 %

- …

Es ist natürlich klar, dass die Barmittel irgendwann aufgebraucht sind. An dieser Stelle sollte man sich nicht aufregen, falls es nochmal weiter absackt. Eher sollte man denken: „Toll, ich habe aktuell 30 % weniger bezahlt als andere, die noch vor X Wochen gekauft haben“.

Der Optimist bleibt der Sieger bei den langfristigen Investoren

Langfristige Investoren sollten nach wie vor Optimisten sein. Unsere grundlegenden Wachstumstreiber sind nach wie vor in Kraft. Steigende Weltbevölkerung und steigender Wohlstand. Das sind die grundlegenden Wachstumstreiber, auf die langfristige Investoren setzen. Neben dem haben wir alle relevanten Institutionen auf unserer Seite. Regierungen erlassen Hilfspakete und Zentralbanken pumpen Geld in den Markt. Langfristig fließt das Geld wieder zurück an die Börsen, denn dort gibt es historisch gesehen die höchste Rendite und diejenigen, die nie nachkaufen, werden sich ärgern, dass sie den Einstieg verpasst haben. Denn nach einem Bärenmarkt folgt meistens ein langer Bullenmarkt und nach einigen Jahren ist der Corona-Crash auch wieder vergessen.

Schreibe einen Kommentar

Du musst angemeldet sein, um einen Kommentar abzugeben.